新城控股:快周转开发模式带来的发展隐忧

新城控股作为江苏省龙头房地产开发公司,公司秉持“住宅+商业”双轮驱动的运作模式,以上海为中枢,长三角为核心,现已基本完成全国重点城市群及重点城市的布局。

自15年A股上市以来,公司营收增速开始加速,从15年的营收同比年增速14%到18年69%年增速,自15年以来除18年营收年增速有下滑外其余年份均保持快速增长。

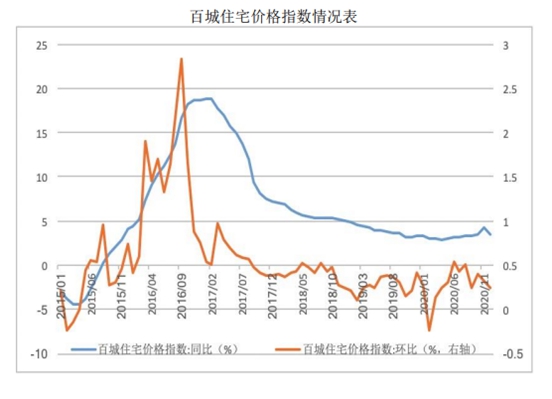

但我们看到随着房地产调控的不断深入,公司在保持营收快速增长的同时,毛利率自18年来开始大幅逐年下滑。而公司的毛利率下滑与整个房地产住宅价格指数下跌保持同步,可以看出公司虽然营收大幅增长,亦不能通过规模优势来抵御房地产整体行业的调控利空。

从公司主营业务毛利率看除物业出租及管理毛利率保持稳定并有所增长外,其它两个主营业务住宅和综合体自18年以来均逐年下滑。而物业出租及管理业务占比小,对公司整体毛利率拉动有限。

2020年对于房地产金融监管持续收紧,严查资金违规流向楼市,更出台“三道红线”政策倒逼企业降负债,并压降融资类信托业务规模,行业资金链进一步趋紧。而年报显示公司剔除预收的资产负债率高于红线,这在未来房地产严控的下行周期无疑对公司造成比较大的负债压力。

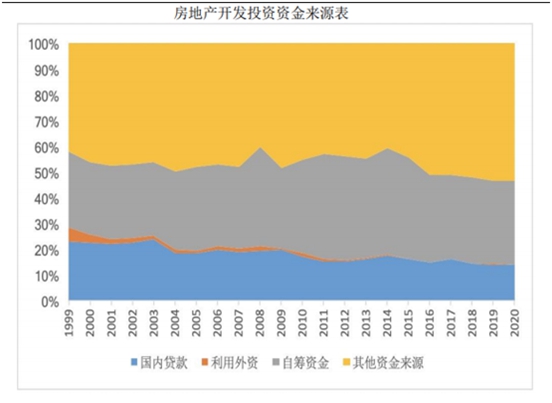

年报显示2020年房地产开发资金来源19.3万亿元,同比上涨8.1%;从资金来源构成来看,国内贷款和自筹资金占比为13.8%和32.8%,增速分别为5.7%和9.0%,国内贷款占比保持下行,自筹资金占比略有回升,其他资金来源(主要为预收款和按揭款)占比继续小幅提升0.1个百分点至53.3%,利用外资占比较小,但同比再升9.3%。

从数据看出整体房地产的投资资金来源自筹资金占首要,这对于各大地产商的融资能力和成本,负债率均提出更高要求。而新城控股在2021年大股东股权质押融资,质押比为14.9%,显示出公司的资金需求压力大。

在公司主营业务方面公司强调发展商业地产综合体,在城市布局上,重点体现是吾悦广场。公司说明吾悦广场的优势主要体现在具有长期发展潜力的二线城市和三四线城市,因其竞争烈度较低,享受中产阶级崛起带来的消费升级红利。在区域选址上,吾悦广场主要布局于具有强规划利好和较好商业基础的区域,或者缺乏有力竞争综合体布局的城市新区,因其此类区域成长性良好。

公司注重打造快周转开发模式,高效率加速商业项目落地。2020年新城新开吾悦广场38座,远高于华润置地、龙湖等公司,仅次于万达新开45座广场。但我们看到综合体的毛利率近三年亦是保持下滑,从18年37%下滑到2020年31%。主要系受到低线城市库存政策等外部影响,同时也受到房住不炒的政策影响。公司所言的在三四线城市布局因其竞争烈度低有发展潜力,但竞争烈度低也不等同于后期有发展潜力,缺乏竞争是否也意味着城市配套相关方面的缺失;而且公司快周转开发商业地产,在每个城市能否因地制宜以做到后期相关商业地产的持续稳定运营也是个问号,我们知道即使万达也有些失败的大项目。公司如此快速发展商业地产,对其发展中的现金流和相关方案设计在未来发展中对运营稳定是否了也带来隐忧?

综合看新城控股快周转带来高营收的发展模式,在当下地产严控情势下发展持续性和稳定性都让人心存疑虑,尤其是商业地产快速发展相关规划设计对于未来的运营的稳定性能否如预期,公司的相关人才机制是否能支持如此快速高于同行的高速发展也是个问题。

上一篇:东华软件成功中标淮南矿业集成平台二期项目

下一篇:没有了

- 安联锐视成功上市 视频监控高端产2021.08.05

- 芳源股份8月6日于上交所科创板上2021.08.05

- 本川智能8月5日于深交所创业板上2021.08.04

- 百龙创园4月21日于上交所主板上市2021.04.20

- 新三板交易制度与投资者适当性制2020.06.29

- 中芯国际科创板申请闪电受理2020.06.08

最新文章

-

安联锐视成功上市 视

2021年8月5日,珠海安联锐视科技股......

-

洽洽食品:品类扩展的

洽洽食品自称为国内坚果炒货行业......

-

霍普股份成功登陆创

2021年7月28日,上海霍普建筑设计......

-

铁建重工凭什么成功

盾构机和岩石隧道掘进机,具有钻山......

推荐文章

-

安联锐视成功上市 视

2021年8月5日,珠海安联锐视科技股......

-

洽洽食品:品类扩展的

洽洽食品自称为国内坚果炒货行业......

-

霍普股份成功登陆创

2021年7月28日,上海霍普建筑设计......

热门文章

-

洽洽食品:品类扩展的

洽洽食品自称为国内坚果炒货行业......

-

华旺科技:龙头优势拓

一、公司简介1.1公司介绍华旺科技......

-

康泰医学 加班加点帮

引言近期印度疫情几近失控,单日新......