华旺科技:龙头优势拓展高端市场 产能提升释放增长潜力

一、公司简介

1.1 公司介绍

华旺科技(605377)是中国高档装饰原纸行业领军企业。杭州华旺新材料科技股份有限公司成立于2009年12月,于2020年12月28日在上海证券交易所上市。公司总部坐落于杭州市临安区青山湖街道,现有员工855人,其中研发人员166人,公司是国家高新技术企业,拥有省级高新技术企业研究开发中心,产品并获得“中国地板行业科技创新奖”、“中国林业产业创新奖”等多项荣誉。

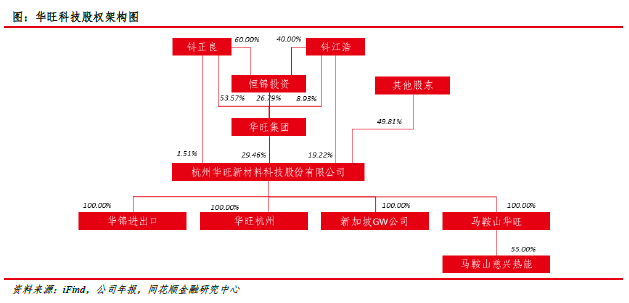

股权集中结构稳定,利于决策效率提高。钭正良、钭江浩父子为公司实际控制人。钭正良直接持有公司1.51%股份,钭江浩直接持有公司19.22%股份。公司实际控制人持股自公司上市之日起36个月内不得转让,公司股权集中、结构稳定,有利于公司提高决策效率,彰显公司管理层对未来发展的信心。

1.2 主营业务

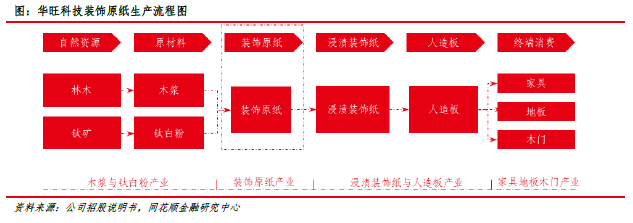

专注装饰原纸生产。装饰原纸是造纸工艺与人造板工艺提升的产物,以装饰原纸为基纸,经印刷、三聚氰胺树脂浸胶等后续加工后,生产浸渍装饰纸,并在高温高压的环境下压贴在人造板的表面和底层,具有不易变形与脱落的特点。同时,装饰原纸可以使用水性油墨进行印刷,传统油性油墨以甲苯、二甲苯、工业酒精为溶剂,水性油墨以水位溶剂,具备更低挥发性,VOC(易挥发的有机物质)含量更低,家装的环保性得到显著改善。基于上述性能优势,装饰原纸逐渐成为人造板主流的贴面材料之一。为了配合浸胶、印刷、压板等后续工序,装饰原纸必须具备平滑度高、渗透性与遮盖力好、耐高温高压等性能,存在较高的技术壁垒,装饰原纸产能往往集中于大型造纸企业。

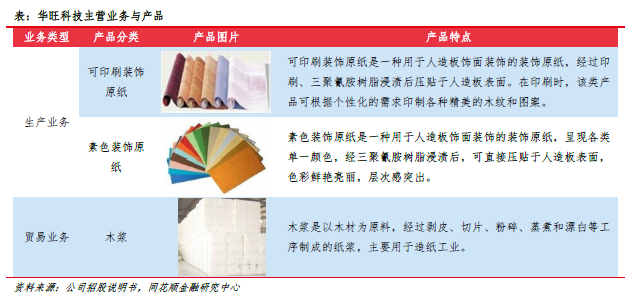

业务类型产品分类产品图片产品特点生产业务可印刷装饰原纸可印刷装饰原纸是一种用于人造板饰面装饰的装饰原纸,经过印刷、三聚氰胺树脂浸渍后压贴于人造板表面。在印刷时,该类产品可根据个性化的需求印制各种精美的木纹和图案。素色装饰原纸素色装饰原纸是一种用于人造板饰面装饰的装饰原纸,呈现各类单一颜色,经三聚氰胺树脂浸渍后,可直接压贴于人造板表面,色彩鲜艳亮丽,层次感突出。贸易业务木浆 木浆是以木材为原料,经过剥皮、切片、粉碎、蒸煮和漂白等工序制成的纸浆,主要用于造纸工业。

资料来源:公司招股说明书,同花顺金融研究中心

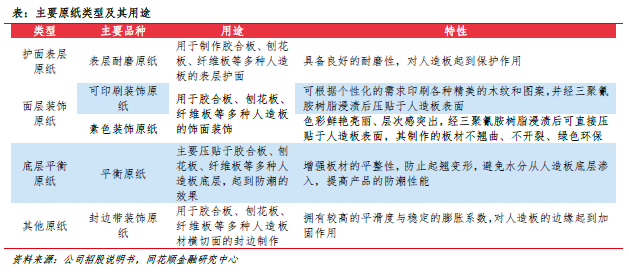

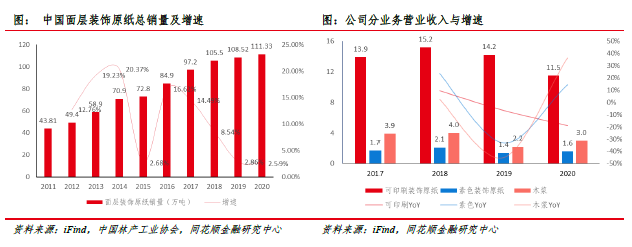

装饰原纸是原纸中主流,占据95%原纸市场。原纸主要有四类:护面表层原纸、面层装饰原纸、底层平衡原纸与其他原纸,公司生产的可印刷装饰原纸与素色装饰原纸都属于面层装饰原纸。面层装饰原纸是原纸市场中最大的部分,林产工业协会数据显示,2020年全国人造板饰面专用纸总销量117.06万吨,装饰原纸占据111.33万吨(其中素色纸28.80万吨,可印刷原纸82.53万吨),占比95.1%,而平衡纸、表层纸销量分别为4.55万吨,1.18万吨。公司自成立以来一直专注于装饰原纸生产,目前已经成为国内装饰原纸领域最大的企业之一。

1.3 公司经营情况

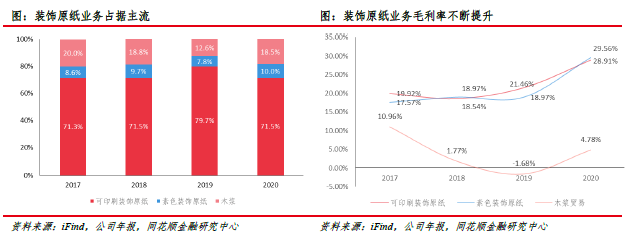

装饰原纸与木浆业务构成有机整体,公司抗风险能力更强。公司具有可印刷装饰原纸、素色装饰原纸与木浆贸易三块业务,营收占比来看,可印刷装饰原纸是公司主要产品,近年来营收占比保持在70%以上,素色装饰原纸占比稳定在8%-10%左右,装饰原纸整体营收份额占80%以上。此外,公司开展木浆贸易业务利用龙头地位采购优势获取一定收益与增强上游供应稳定性。公司装饰原纸与木浆贸易业务构成较为稳定的有机体,较纯生产型公司业务抗风险能力更强。

装饰原纸业务毛利率持续提高。公司主营可印刷装饰原纸与素色装饰原纸毛利率稳定在20%左右水平,在2018年原材料价格大幅加价的影响下依旧保持较高水平,2020年受到原材料价格大幅下跌让出较大利润空间,素色装饰原纸与可印刷装饰原纸毛利率分别达到29.56%和28.91%,凭借公司生产规模优势与技术积累,公司装饰原纸业务毛利率呈现稳定提高态势。

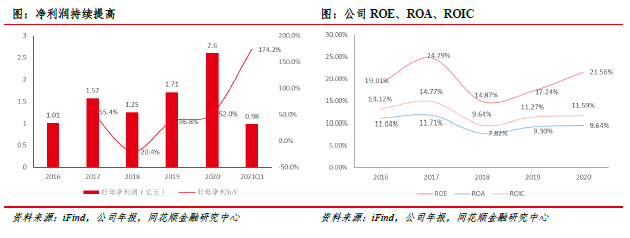

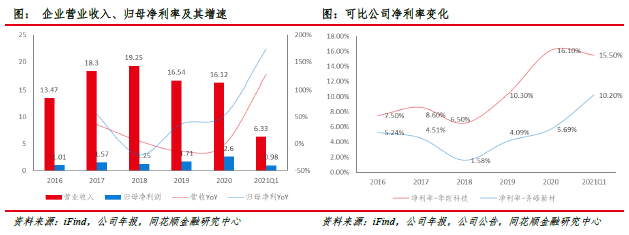

净利润增长迅速,盈利能力快速回升。公司营业收入受原纸单价走低的影响有所下降,而净利润从2018年来持续提升,2018-2020年三年净利润复合增长率达到44.22%。近三年ROE水平分别为14.87%,17.24%,21.56%,显示公司盈利能力快速回升。

二、成长逻辑分析

2.1 成本分析

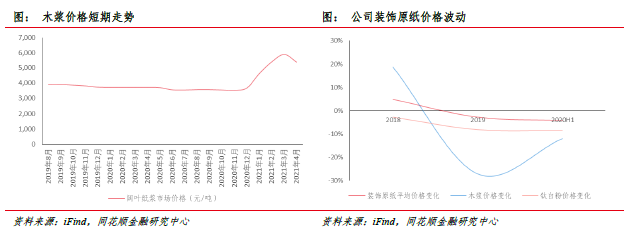

木浆与钛白粉为公司主要采购原材料。公司采购的主要有原材料与能源部分,原材料包括木浆与钛白粉,能源包括电力与蒸汽,其中木浆与钛白粉为公司主要采购部分。公司2017-2020年上半年,木浆采购占总采购比重大约在55%左右,钛白粉采购占总采购比重大约在30%左右,两者合计占总采购成本的85%左右。公司采购木浆除用于生产以外,部分木浆用于木浆贸易中。成本分析显示,2020年公司装饰原纸业务中,可印刷装饰原纸原材料占可印刷装饰原纸产品总成本比例81.18%,素色装饰原纸占素色装饰原纸产品总成本比例84.80%。

公司传递原材料价格波动压力能力较强。装饰原纸环节在地板、木门、家具等终端成品占比较低,公司在细分领域具备产能优势与品牌优势,具备较强成本传导能力。当原材料价格上升时,公司可提高售价以传导成本上升压力;原材料价格下跌时,公司可适当降价以提高产品竞争力。受2020年新冠疫情冲击,纸浆生产成本与物流成本相应增加,全球部分成本高的纸浆产能非计划性减少,加上中国疫情后恢复生产节奏较快,今年全球纸浆供需关系变得紧张,推动纸浆价格上行。目前纸浆产能放量时间预期不明,纸浆价格或将持续。长期来看,公司作为装饰原纸行业龙头企业,具备较强定价权,原材料价格波动对公司盈利能力影响程度较低。

2.2 行业分析

行业增速受外因短期放缓,公司营收受影响不改长期趋势。2011-2020年期间,中国面层装饰原纸总销量由43.81万吨增至111.33万吨,CAGR达到10.92%,增速较快。2018年以来,受房地产政策日趋严格、经济增长压力较大以及2020年的疫情等宏观因素影响,装饰原纸行业市场总销量增速有所下降,面层装饰原纸销量增速短期有所放缓。受到需求增速放缓影响,叠加上游原材料价格下降的因素,装饰原纸行业产品出货单价均有所下滑,公司主要业务可印刷装饰原纸营收小幅下降,短期营收呈现一定程度波动。预计随着疫情缓解、房地产市场恢复等因素影响,公司长期增长逻辑不改。

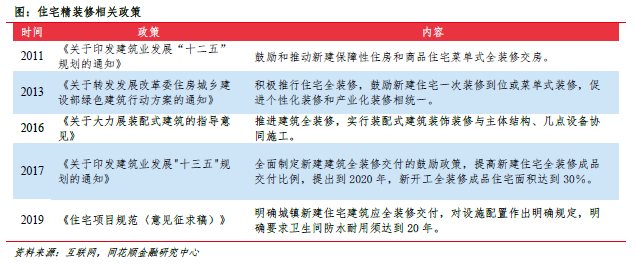

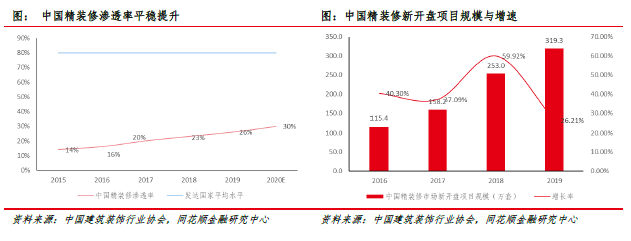

需求侧趋势一:消费升级,精装修渗透率逐步提升,推动装饰原纸需求增长。近年来,精装修相关政策不断落地,对于住宅装修提出了更高要求,住宅精装修渗透率逐渐提升。数据显示,2016年至2019年,中国精装修市场新开盘项目规模增速较快,2019年全国经济面临下行压力,在“房住不炒”等政策影响下回归理性,增长率仍有26.21%,增长态势稳健。除新建住宅外,整体精装修渗透率仍处于较低水平,行业生命周期处于成长期。精装修渗透率有助于面层装饰原纸需求市场进一步打开,公司有望随着行业收获增长。

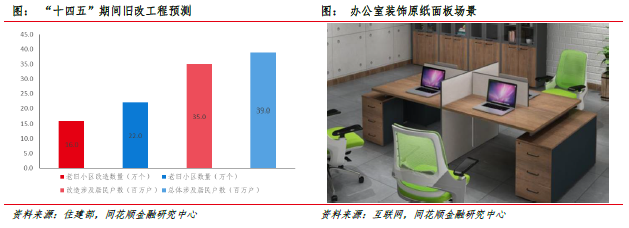

需求侧趋势二:旧城改造、场景拓展等市场为原纸市场提供空间。近年来,随着土地政策收紧、城市更新需求增加,旧城区改造成为房地产市场长远发展的重要模式,旧城改造也带来装饰原纸需求的增加。装饰原纸产业具备超强的表现力和可塑性、卓越的性价比、出色的环保性能等因素,不仅可以替代天然薄木,还可以替代天然石材、陶瓷、PVC等材料,同时场景也从家装领域拓展到办公室、飞机、高铁、医院、实验室等各类装饰领域。

2.3 竞争分析

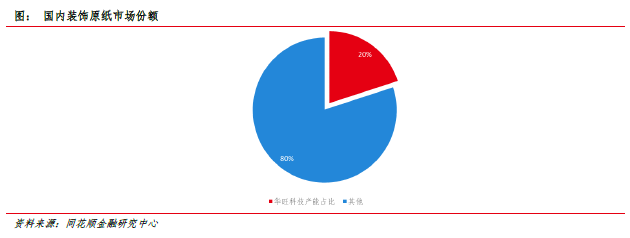

公司产品主要竞争对手为夏王纸业与齐峰新材(002521),其中夏王纸业为仙鹤股份(603733)联营企业,仙鹤股份占比50%,夏王纸业与公司都定位于中高端装饰原纸市场,构成较为直接竞争关系,齐峰新材公司装饰原纸产品定位与单价和公司存在一定差异化,产品直接竞争关系不明显。今年,公司募投项目一期顺利投产,公司现拥有装饰原纸产线产能约22万吨,占据装饰原纸市场20%左右份额。

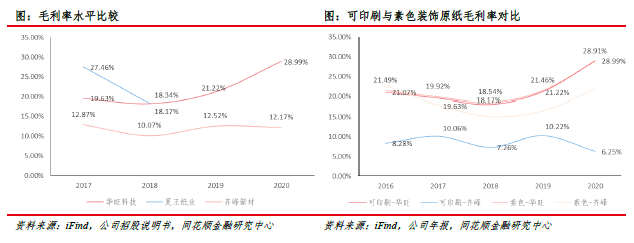

定位中高端,毛利水平较高。对比来看,公司与仙鹤股份联营企业夏王纸业定位在中高端市场,毛利率水平处于行业高水平。2020年,受益于原材料价格下降,公司龙头产品利润空间打开,毛利水平达到28.99%。对比齐峰新材,公司主营业务的可印刷装饰原纸毛利率显著高于齐峰新材,且保持比较稳定的状态。

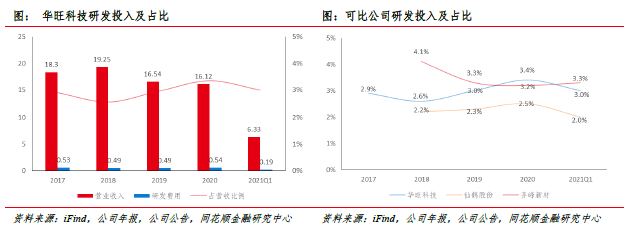

研发投入持续稳健,不断增强公司竞争力。公司2020年共有研发人员166人,占总员工数量19.4%,研发团队较为充实。2017-2020年在营收下行情况下,公司研发费用持续稳定并有小幅上升,显示出公司对研发的重视。与同行业公司相比,公司研发投入处于较高水平,具备一定竞争力。招股书显示,公司不断进行研发与创新,拥有多项行业领先专利,现有专利共31项,公司自主研发的多项产品被浙江省经济和信息化委员会认定为“省级工业新产品”,并获得“中国地板行业科技创新奖”、“中国林业产业创新奖”等荣誉。

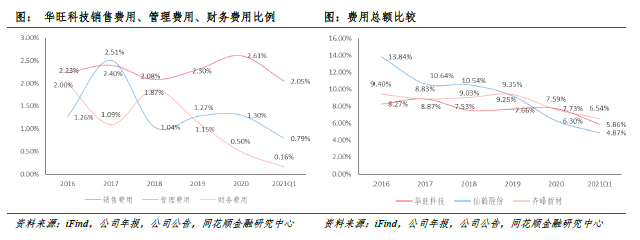

费用项目占比较低,显现公司治理水平。公司内部来看,销售费用除2017年管理费用与2018年财务费用波动以外,费用率整体处于平稳水平。从三费总比例来看,近三年来公司总体处于7.5%-8.0%区间,总体费用率处于可比企业中较低水平,显示出公司良好的客户关系能力与公司治理能力。同时随着行业发展,行业龙头优势逐渐显现,总体来看费用比例逐渐下降,公司盈利能力将得到持续改善。

项目投产解决公司产能瓶颈,助力市占率提升。2017-2020年上半年,公司产能利用率分别为104.33%、104.25%、97.96%和92.65%,产能瓶颈逐渐成为公司获取大额订单与满足市场需求的主要障碍。公司募投项目新建两条产线,合计产能12万吨,2020年公司公告显示其中马鞍山募投项目部分产线已经顺利实现投产,有效地改善公司产能不足的现状,2021年第一季度公司营业收入提升显著。产能瓶颈的去除有助于公司进一步发挥行业龙头优势,提升市场占有率。

受益于2020原材料价格下降,公司净利润持续改善。原材料价格的下降影响企业营业收入,行业竞争中需采取降价策略跟进,同时原材料价格下降也带来企业利润空间的增加,2019、2020与2021年第一季度公司实现归母净利润1.71亿元、2.6亿元、0.98亿元,同比增长36.8%、52.0%、174.2%。对比来看,公司净利率总体呈现不断提高的状态,2020、2021年第一季度分别为16.10%、15.50%,显著高于同行业公司利润率水平。

2.4 环保要求

公司专注装饰原纸生产,通过采购减少环境污染。装饰原纸上游原材料主要为木浆与钛白粉,木浆包括阔叶木浆与针叶木浆,钛白粉主要用以增强纸张遮盖力、耐晒度等指标。公司通过采购国外企业木浆,避免了纸浆环节的污染,同时公司2008年起建立污水处理中心处理公司造纸环节废水,污水处理满足环保要求。长远来看,公司受环保政策变化影响较小,能更好的满足日益增长的环境保护的要求。

2.5 总结分析

一、装饰原纸市场需求空间仍广阔。在后疫情时代,随着房地产复工复产、消费者消费升级推动等因素影响,短期内行业市场需求快速修复,装饰原纸行业从中受益;长期来看,除新建住宅装饰需求外,精装修渗透率提升、旧城改造、应用场景扩展到家装外等因素将会持续推动原纸需求市场增长,行业需求空间广阔。

二、定位高端利润处于水平高行业。公司定位中高端装饰原纸市场,具备深厚行业技术积累与较高品牌美誉,由于装饰原纸占家装最终产品中比例较小,公司作为行业龙头对产品具备较强定价能力。长远来看,公司具备技术优势、规模优势、定价能力,能有效应对原材料价格波动等因素影响,公司的利润率从长期角度看较为稳定,处于行业中高水平。

三、产能释放助力公司进一步扩张。公司马鞍山项目投产后,产能瓶颈被迅速突破,长期困扰公司的产能问题得到解决,预计项目全部投产后,公司规模优势将进一步扩大,能够更好满足国内市场需求,助推公司未来业绩发展。同时,产能释放有助于帮助公司解决现有海外扩张的产能限制,助力海外业务持续增长。

上一篇:华旺科技:用技术壁垒,穿越纸价周期

下一篇:没有了

- 智能健康硬件 国际化大品牌 倍轻2021.06.09

- 皓元医药科创板成功上市2021.06.08

- 东航物流6月9日于上交所主板上市2021.06.08

- 新能源业务发力 常熟汽饰一季度净2021.05.06

- 盈利水平上升主业成长性较强 园林2021.05.06

- 亿田智能首发年报 经营业绩逆势增2021.04.23

最新文章

-

华旺科技:龙头优势拓

一、公司简介1.1公司介绍华旺科技......

-

康泰医学 加班加点帮

引言近期印度疫情几近失控,单日新......

-

福昕软件一季报:高研

4月28日,福建福昕软件开发股份有......

-

研发投入与业绩持续

近日,中信博发布2020年度报告,这......

推荐文章

-

华旺科技:龙头优势拓

一、公司简介1.1公司介绍华旺科技......

-

康泰医学 加班加点帮

引言近期印度疫情几近失控,单日新......

-

福昕软件一季报:高研

4月28日,福建福昕软件开发股份有......

热门文章

-

华旺科技:龙头优势拓

一、公司简介1.1公司介绍华旺科技......

-

康泰医学 加班加点帮

引言近期印度疫情几近失控,单日新......

-

天能股份积极探索新

作为中国最大的电动车动力电池供......