上市公司扎堆“理财”

原标题:闲置资金不投主业 上市公司扎堆“理财”

对于那些募投项目长期无进展、长期用募投资金投资理财产品的上市公司,多方人士认为,监管层需重点关注,投资者投资股票需谨慎

近年来,上市公司购买理财产品的势头愈来愈猛。就在近日,风头正劲的方大炭素一则公告引起了市场的关注,该公司拟大幅提高结构性存款或购买理财产品额度最高至60亿元。类似的现象也频频上演。

根据Wind数据,今年以来(截至发稿),共有856家上市公司购买了理财产品,约占A股所有上市公司的四分之一,认购理财产品的资金累计达到6171.01亿元(含今年以来购买但已到期的产品),无论是上市公司数量还是资金规模均同比增长四成左右。而其中,大多数的资金来自于闲置的IPO或者再融资募集资金。

有业内人士分析认为,目前上市公司多持有“现金为王”的观点,主要是因为当前没有较好的投资渠道,且资本市场跨界定增、跨界并购的监管趋严。而对于那些募投项目长期无进展、长期用募投资金投资理财产品的上市公司,多方人士认为,监管层需重点关注,投资者投资股票需谨慎。

A股市场逾6000亿投资理财产品

近日,方大炭素一则拟“大手笔”购买理财产品的公告引发市场关注。

根据方大炭素8月13日晚间的公告,该公司拟在去年使用闲置自有资金进行结构性存款或购买理财产品不超过5.5亿元额度的基础上再增加54.5亿元,总计不超过60亿元额度的闲置自有资金进行结构性存款及购买银行、证券公司等金融机构理财产品;在上述额度内,资金可以滚动使用。

这意味着方大炭素投资理财产品的额度较原来增长了近9倍。如此的“大手笔”也惹来市场关注。然而梳理整个A股市场的情况,类似的情况并不鲜见。

根据Wind数据,今年以来(截至发稿),共有856家上市公司购买了理财产品,约占A股所有上市公司的四分之一,较去年同期的617家增长38.74%,认购理财产品的资金累计达到6171.01亿元(含今年以来购买但已到期的产品),较去年同期的4398.02亿元增长四成。

其中,有164家公司今年以来购买理财产品的累计金额在10亿元以上,其中新湖中宝、五矿资本、中国动力3家公司的资金规模在百亿元以上,分别为182.23亿元、105亿元、100亿元。

不完全统计发现,上市公司进行结构性存款或者购买理财产品的期限大多数在一年以内,最短的期限为1天。在一定期限理财产品到期之后,上市公司将滚动使用资金再投入理财产品。

以欧派家居为例,8月14日晚间公告称,该公司于5月份购买的一款理财产品到期,近日该公司赎回了上述理财产品,收回本金3亿元的同时,获得理财收益351.53万元;就在赎回当日,该公司又用3亿元购买了另一款理财产品。截至目前,该公司及其全资子公司使用自有闲置资金购买的在存续期内的理财产品本金金额合计14亿元。

从多家上市公司公告中解释的原因来看,上市公司购买理财产品的初衷多数是为了提高资金使用效率,并获得一定的投资收益。

“现在很多上市公司多持有‘现金为王’的观点。”一位来自知名会计师事务所负责企业风险管理服务的管理人士认为,这主要有两个方面的原因,一是当前没有较好的投资渠道,企业大多都愿意手上持有一些现金,再者投资理财产品又能获得一定收益;二是,资本市场跨界定增、跨界并购的监管趋严,鼓励企业往自身主业方面扩张,而做多元化的资本运作不容易获得审批。

在上述会计师事务所的管理人士看来,上市公司投资的理财产品多类似于货币基金,期限较短,仍具有较强的流动性,理论上投资风险较低,出现亏损的情况较少。

即便是如此,上市公司投资理财产品仍面临风险。有上市公司则在公告中提示风险称,尽管银行理财产品属于低风险投资品种,但金融市场受宏观经济的影响较大,不排除投资受到市场波动的影响;此外还存在资金存放与使用风险、相关人员操作和道德风险。

也有业内人士分析称,上市公司利用大规模资金投资理财产品,有“脱实向虚”之嫌,不利于上市公司的发展,且目前“脱虚向实”的政策逐步加码。

闲置募集资金成主源头

在购买理财产品的上市公司中,大多数的资金来自于闲置的IPO或者再融资募集资金。

8月14日晚间,就有多家上市公司披露关于使用闲置募集资金购买理财产品的公告。以阳光电源为例,该公司拟使用不超11亿元的闲置募集资金购买保本理财产品。根据阳光电源公告,该公司2015年2月份通过非公开发行的方式募集资金,募资净额约为26.08亿元;截至今年6月30日,该公司使用闲置募集资金购买保本理财产品的余额为9.4亿元,募集资金账户余额为11.29亿元。

阳光电源解释募集资金闲置的原因为,募集资金投资项目正在稳步推进,因投资进度原因,在项目实施期间,部分募集资金将会暂时闲置。

上市7年有余的台基股份,则是到现在仍有部分首发的募集资金闲置。该公司8月14日晚间公告称,拟使用总额不超过2.57亿元闲置资金购买理财产品,其中闲置的募集资金不超1.77亿元。2010年1月份登陆A股市场的台基股份首发募集资金净额约5.83亿元,其中2.65亿元投资了项目,剩余的3.18亿元则属于超募资金;2016年6月份,该公司使用超募集资金及利息3.8亿元进行收购,其中2.4966亿元股权转让款已支付,尚需支付的1.3034亿元则按约定分阶段支付,因此该笔募集资金处于闲置状态。

上述会计师事务所的管理人士分析表示,IPO和再融资的募集资金大多数分阶段投入项目,在不影响募投项目进展的情况下,可以合理分配闲置的募集资金,但是因为这项资金是专款专用,所以需要及时履行披露的职责。

然而,A股市场上也存在部分上市公司的募投项目“有头无尾”,长时间没有进展的现象,而这样的情况下,募集资金则长期处于闲置状态。“不排除有个别上市公司恶意进行募集资金,这种情况就违规了。”上述会计师事务所的管理人士认为,对于这样恶意融资的现象,监管层需要重点关注,对上市公司的募投项目可行性、成长性、盈利性等进行关注,此外,募投项目拖延或者终止对于上市公司的经营、二级市场表现均可能造成影响。

另有业内观点表示,上市公司通过再融资方式将资金大规模投入理财产品市场,一方面造成了实体经济增长在资金端缺乏助力,另一方面造成了再融资行为的监管趋紧后债市供需平衡被破坏,需求端或将萎缩的可能。

上一篇:88家上市公司的并购重申请正在排队

下一篇:警惕上市公司业绩预告“变脸”

- 银监会发布2017年二季度主要监管2017.08.14

- 统计局回应新周期之争2017.08.14

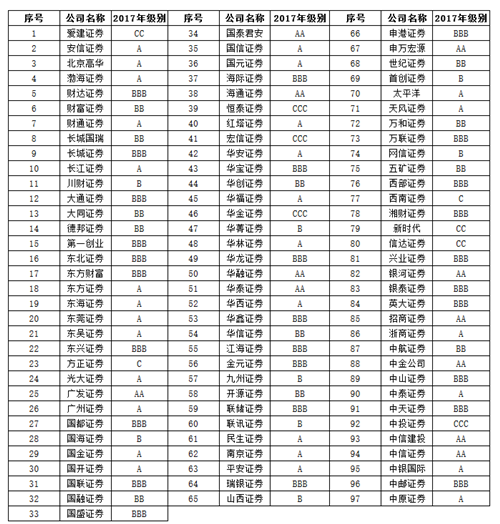

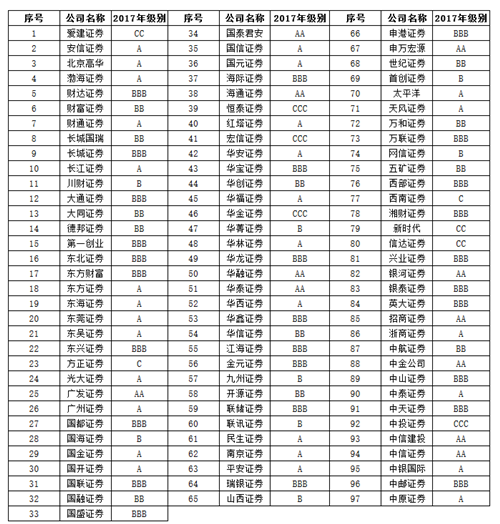

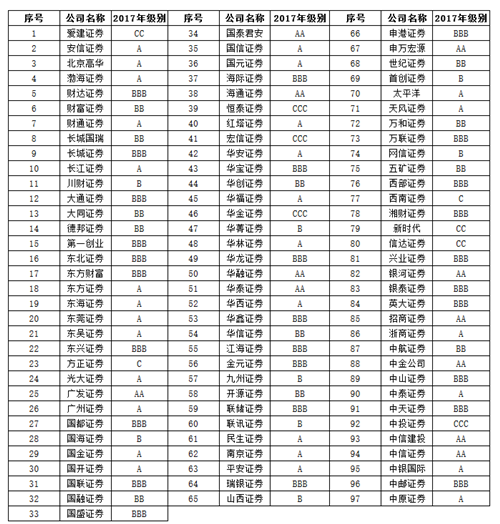

- 证监会公布2017年证券公司分类结2017.08.14

- 证监会四高层五日密集发声2017.06.21

- 警惕上市公司业绩预告“变脸”2017.08.15

- 上市公司扎堆“理财”2017.08.15

最新文章

-

证监会公布2017年证

原标题:证监会公布2017年证券公司......

-

中国雄安建设投资集

据国家企业信用信息公示系统显示......

-

牛文文:创业9年背后

原标题:从《创业家》杂志到创业黑......

-

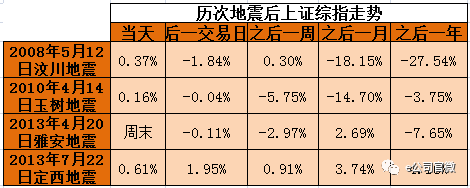

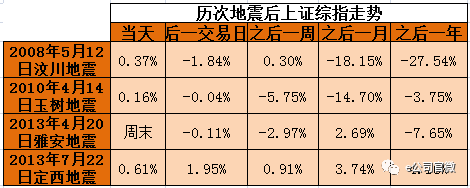

历次地震后A股市场表

原标题:历次地震后A股市场表现如......

推荐文章

-

证监会公布2017年证

原标题:证监会公布2017年证券公司......

-

中国雄安建设投资集

据国家企业信用信息公示系统显示......

-

牛文文:创业9年背后

原标题:从《创业家》杂志到创业黑......

热门文章

-

证监会公布2017年证

原标题:证监会公布2017年证券公司......

-

牛文文:创业9年背后

原标题:从《创业家》杂志到创业黑......

-

历次地震后A股市场表

原标题:历次地震后A股市场表现如......