八大举措有望增强市场买方力量 提升北交所吸引力

2023年9月1日,中国证监会发布《关于高质量建设北京证券交易所的意见》,明确提出,争取经过3到5年的努力,北交所市场规模、效率、功能、活跃度、稳定性等均有显著提升,市场活力和韧性增强,服务创新型中小企业的“主阵地”效果更加明显。北交所随即发布投资者适当性、上市条件执行标准、转板、发行底价、做市交易、融资融券等七项举措,加之全国股转公司优化新三板分层标准,合计八大举措。八大举措有助于北交所提升市场活跃度、营造良性生态。

北交所上市公司专精特新含量高,整体市值偏小,估值相对较低,盈利能力更强。

第一,专精特新含量:科创板、北交所、创业板、中证 1000 的专精特新“小巨人”占比分别为 49.1%、44.5%、23.0%、11.6%。

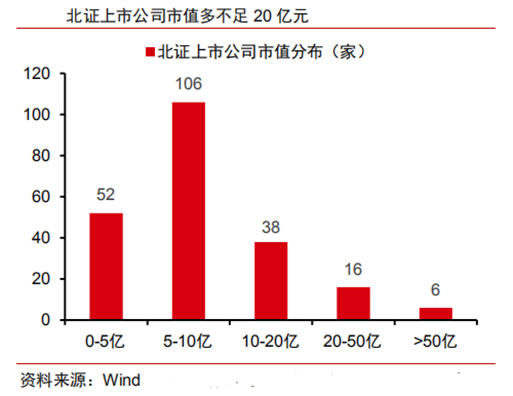

第二,市值规模:截至 2023 年 9 月 13 日,北交所、创业板、科创板、中证 1000 市值中位数分别为 7、43、61、98 亿元。

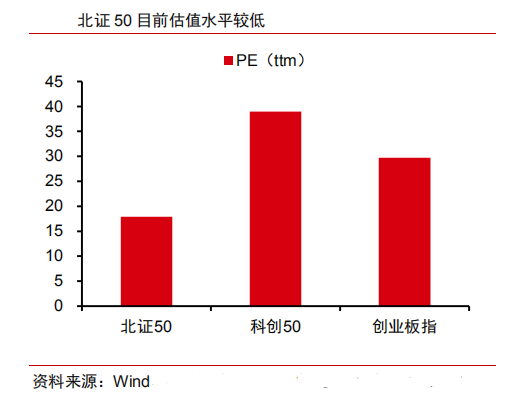

第三,相对估值:北交所、中证 1000、创业板、科创板 PE(TTM)中位数分别为 15、26、34、40。

第三,盈利能力:北交所、中证 1000、科创板、创业板 ROE(TTM)中位值分别为9.5%、7.1%、5.5%、5.4%;科创板、北交所、创业板、中证 1000 毛利率(TTM)中位值分别为 39.2%、29.5%、28.9%、26.2%。

第五,营收增速:科创板、中证 1000、创业板、北交所 2023 上半年营收同比分别为 15.3%、10.3%、4.3%、3.3%。

北交所展望:政策进一步明确,流动性持续改善,有望迎来估值修复

制度建设:八大举措有望增强市场买方力量,提升北交所吸引力证监会《关于高质量建设北京证券交易所的意见》,以及北交所、全国股转公司推出的八大举措,有望持续改善北交所流动性,提升北交所吸引力。

(1)投资端:市场买方力量有望不断增强,市场流动性有望持续改善。《意见》明确要求扩大投资者队伍,引导公募基金扩大北交所市场投资,允许除创业投资基金之外的私募股权基金通过二级市场增持其上市前已投资的企业在北交所发行的股票1,加大力度引入社保基金、保险资金、年金等中长期资金,支持 QFII、RQFII 等各类境外资金加大对北交所参与力度,这些举措有望持续增强北交所市场买方力量。《意见》要求持续丰富产品体系,丰富北交所指数体系,稳步扩大指数化投资,持续开展北交所 ETF、上市开放式基金 LOF 等产品的研究推出,有望便利各类投资者参与北交所投资。完善投资者适当性管理,明确已开通科创板交易权限投资者签订风险揭示书后,即可开通北交所交易权限,这有望转化潜在投资者,并充分调动券商经纪业务的积极性。

(2)北交所转板政策有望进一步明确,在阶段性收紧 IPO 的政策背景下,北交所吸引力有望不断提升。

(3)优化发行上市制度安排,明确各方预期。

北交所上市公司市值多不足 20 亿元,“专精特新”含量高,盈利能力较强

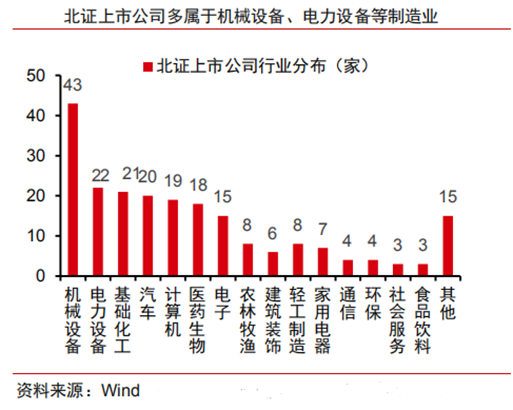

北交所上市公司市值大多不足 20 亿元,主要分布于机械设备、电力设备、医药生物、计算机等行业。截至 2023 年 9 月 13 日,北交所共有 218 家上市公司,具有如下特征:

第一,多属于机械设备、电力设备、基础化工、汽车、计算机等行业,符合重点支持的先进制造业、现代服务业领域。

第二,上市公司市值规模大多不足 20 亿元,其中 158 家不足 10 亿元。

第三,整体估值水平较低,其中 128 家公司 PE(TTM)不足 20 倍。

北交所共有218家上市公司,多属于机械设备、电力设备、基础化工等行业。横向比较而言:

第一,北交所专精特新含量高,科创板、北交所、创业板、中证1000的专精特新“小巨人”占比分别为49.1%、44.5%、23.0%、11.6%。

第二,北交所市值规模小,北交所、创业板、科创板、中证1000市值中位数分别为7、43、61、98亿元。

第三,北交所相对估值低,北交所、中证1000、创业板、科创板PE(TTM)中位数分别为15、26、34、40。

第四,北交所毛利率较高,科创板、北交所、创业板、中证1000毛利率(TTM)中位值分别为39.2%、29.5%、28.9%、26.2%。

回购新规加持,预计北交所上市公司回购额仍将保持高位

北交所上市公司回购热情升高,有利于带动估值修复。证监会 2022 年 10 月发布《上市公司股份回购规则》修订公告,共涉及 4 个方面的优化:

其一,优化回购条件,调整股价波动限制要求;

其二,放宽回购实施条件,缩短新上市公司可回购时间限制;

其三,缩短回购和增持的窗口期;其四,明确回购与再融资交叉时的限制区间。随着股价回调及回购新规加持,北交所上市公司年内回购数量和金额呈现上升趋势:2022 年 1-4 月,北交所月均回购额为 0.08 亿元;5 月后由于估值走低,公司整体回购热情较高,5-12 月的月均回购额上升至 1.25 亿元;2023 年以来,月均回购额进一步上升至 1.93 亿元。我们预计2023 年北交所上市公司回购额仍将保持高位,有利于带动北证 A 股估值修复。

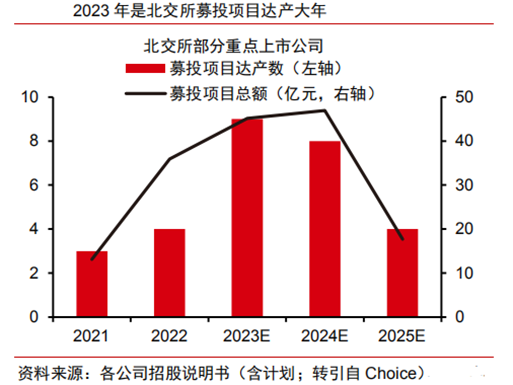

预计 2023 年是北交所上市公司募投项目达产大年,有望带动业绩高增

预计2023年是北交所上市公司募投项目达产大年,有望推动公司业绩增长。截至2022年年底,北交所 162 家上市公司首发募资总额为 315.6 亿元,平均首发募资额为 1.94 亿元。其中首发募资额 3 亿元以上的上市公司达 28 家,其中 4 家的募投项目在 2022 年达产,预计 9 家的募投项目将于 2023 年达产。北交所上市公司专精特新“小巨人”占比达44.5%,多为细分领域龙头,募投项目的达产有望推动其快速成长,带动业绩保持高增。

风险因素

北交所制度规则落地节奏不确定的风险:

目前北交所仍在持续推进制度建设,但是部分制度落地时间节点仍然存在不确定性,这对于北交所流动性改善存在着重要影响。

流动性不足的风险:

北交所开通账户的合格投资者数量仍然偏少,并且大部分北交所上市公司规模较小,股权较为集中,因此可能存在流动性不足的风险。

宏观经济运行风险:

近年来地缘政治因素、国际贸易争端、大宗原材料价格波动等因素导致的全球宏观经济不确定性增加。我国经济发展仍然面临着宏观环境的诸多不确定因素,若宏观经济出现不利变化,将对各行业造成负面影响,影响公司盈利水平。

募投项目实施风险:

北交所多数上市公司正在开展募投项目,由于项目建设周期较长,存在诸多不确定性。如果后续新增产能无法快速实现有效产出和批量销售,也可能对公司未来几年的业绩产生不利影响。

“专精特新”相关政策不及预期:

北交所聚焦“专精特新”,如果我国“专精特新”相关支持政策的力度、持续性不及预期,可能会导致相关公司的成长不及预期。

中小企业经营风险:

北交所上市公司多为创新型中小企业,可能存在规模偏小、产品单一、议价能力不足、过度依赖大客户等特点,抗风险能力较弱,且部分创新型中小企业可能尚处于初期发展阶段,盈利能力、现金流均具有一定的不确定性。

上一篇:北向资金最新动向

下一篇:众鑫股份IPO: 深耕环保模塑领域 核心优势铸行业领导者

- 净利增长超200% 比亚迪电池盒箱体2023.09.25

- 硅烷科技 拟定增10亿硅烷气体市场2023.09.25

- 众鑫股份:境内外双轮驱动+技术引2023.09.22

- 机器视觉+AI | 凌云光创新方案攻2023.09.19

- 国科军工成功登陆科创板 为新时代2023.06.21

- 武汉蓝电 推动新能源国产电池测试2023.05.06

最新文章

-

行业龙头通达海成功

3月20日,南京通达海科技股份有限......

-

“技术赋能+艺术创新

近日,凌云光技术股份有限公司(简......

-

亚光股份登陆A股 紧

3月15日,浙江亚光科技股份有限公......

-

高性能汽车座椅调节

3月15日,明阳科技(苏州)股份有限......

推荐文章

-

行业龙头通达海成功

3月20日,南京通达海科技股份有限......

-

“技术赋能+艺术创新

近日,凌云光技术股份有限公司(简......

-

亚光股份登陆A股 紧

3月15日,浙江亚光科技股份有限公......

热门文章

-

科瑞思聚焦自动绕线

近日,珠海科瑞思科技股份有限公司......

-

中科磁业即将登陆创

3月15日,浙江中科磁业股份有限公......

-

统一股份正式更名:坚

香梨股份在2021年完成统一石化的......