银河证券3.5折 今年金融股IPO热衷此道

(原标题:银河证券发行量打了3.5折 今年金融股IPO热衷此道)

银河证券IPO发行量打了3.5折,那也不能阻止“中国银河”们傲娇刷屏

今天券商圈里最愉快、最傲娇刷屏的,当属银河证券的小伙伴们,“中国银河,目前唯一‘中国’字头的上市券商(A+H),发行日,2017.1.11”,预发行价:6.81元,A股名称:中国银河”。

说过喜悦,再来说说发行量。发行量打折似乎成为今年以来上市金融机构的惯例,中国银河证券也并无例外。

按照此前中国银河证券发布的招股书(申报稿),公司拟发行A股数量约为16.94亿股,不超过发行后总股份15.08%。不过,按照12月26日中国银河公布的招股书,银河证券此次A股发行股数已经减少至不超过6亿股,发行量相比此前申报稿减少了大约64.6%,相当于按照申报稿中的发行量打了3.3折。

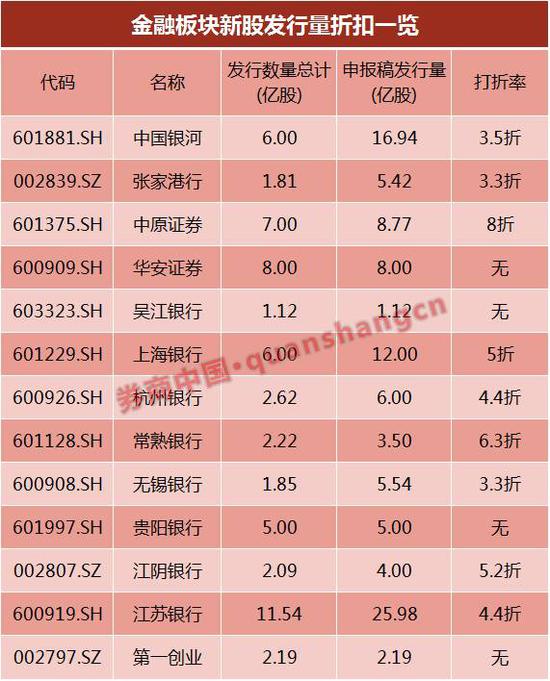

据记者统计,在今年以来进入IPO程序的13家金融机构中,有9家机构最终发行量相比较最后一次招股书申报稿中的预期发行量有了较大的减少,折扣最低的直到3.3折。

银河证券发行量打了3.5折

上周五拿到IPO批文的中国银河证券,于12月26日发布了A股招股意向书和IPO发行安排及初步询价公告。

公告显示,银河证券回归A股股票简称为“中国银河”,股票代码为601881,目前招股已经启动,网上和网下申购日为2017年1月11日。本次发行的联席主承销商为中信证券、中信建投证券及国泰君安证券。

中国银河证券是国内排名前列的综合性券商,2007年1月26日,公司经中国证监会批准,由中国银河金融控股有限责任公司作为主发起人,联合4家国内机构投资者共同发起正式成立。中央汇金投资有限责任公司为银河证券实际控制人。

银河证券的上市必将对资本市场和证券行业产生较大影响。目前,银河证券是总资产排名前十的券商中唯一没有登陆A股的券商,A股回归,银河证券将拥有A+H双向平台。据中国证券业协会公布的数据,截至今年上半年银河证券总资产2315.27亿元,净资产538.65亿元,在126家券商中排名均位于第6位。

银河证券此次发行量打折让人有点意外,据悉,2013年5月,中国银河证券曾在港交所上市,当时,银河证券募集资金合计81.48亿港元,折合人民币64.98亿元。而本次A股回归,按照其此前发布的招股书(申报稿),拟发行16.94亿股,业内人对其预期是募资额有望超过120亿成为年内最大一单IPO。

不过上周五,伴随银河证券IPO批文下发而来的是,和银河证券同批次拿到IPO批文的8家企业,合计募资量为72亿元左右。

随着,中国银河证券招股书正式发布,银河证券募资额变动谜底揭晓——发行股数从16.94亿股减少为6亿股,发行量减少了64.6%。

针对发行量大幅减少的问题,中国银河证券董秘向记者表示,企业除考虑自身融资需求外,也需要综合考虑市场各方因素,“公司认为这一募资方案是市场相对满意的结果。”

记者发现,在目前新股发行明显提速的情况下,发行量打折,募资额减少的情况并非银河证券一家。亦有业内人士认为,在目前的市场情况下,在预期发行股价变动不大的情况下,发行数量减少对企业而言并非坏事。

今年IPO的金融股爱“打折”

据记者统计,今年以来已先后有第一创业证券、江苏银行、江阴银行、贵阳银行、无锡银行、常熟银行、杭州银行、上海银行、吴江银行、华安证券、中原证券、张家港行、中国银河证券13只金融新股先后步入A股IPO发行程序。

在上述13家金融新股中,其中有9家金融机构IPO发行量相比较此前招股书审报稿中的预期发行量都有了大幅减少。

中原证券发行量打了8折;

常熟银行发行量打了6.3折;

江阴银行发行量打了5.2折;

上海银行发行量打了5折;

江苏银行发行量打了4.4折;

杭州银行发行量打了4.4折;

中国银河发行量打了3.5折;

无锡银行发行量打了3.3折;

张家港行发行量打了3.3折;

据记者了解,虽然金融股并非今年上市中唯一打折发行的板块,但确实是打折发行高发的板块。

银河证券网下询价门槛5000万

中国银河证券公告显示,本次公开发行股份全部为新股,发行股份数量不超过 60000万股,本次发行前股东所持发行人股份在本次发行时不向投资者公开发售。发行后该公司总股本不超过101.37亿股,其中A股不超过64.46亿股,H股36.91亿股。

中国银河本次发行网下初始发行数量为 4.2亿股,占本次发行总量的70%;网上初始发行数量为1.8亿股,占本次发行总量的30%。

银河证券此次发行公告显示,参与网下询价的投资者资格条件应符合:以本次发行初步询价开始日前两个交易日(即2017年1月3日,T-6日)为基准日,其管理的配售对象在基准日前 20 个交易日(含基准日)所持有上海市场非限售A股股份市值的日均市值应在5000万元(含)以上。

中国银河IPO具体的时间表安排为:12月26日披露招股公告,2017年1月5日询价,2017年1月10日路演,1月10日发行公告,1月11日申购,1月12日公布中签率,1月13日公布中签号码并缴款。

上一篇:侨兴私募债违约陷“罗生门”

下一篇:没有了

- 华夏基金陷股权迷局 中信证券弃优2016.11.08

- 券商看市:震荡盘整 关注量能2016.10.14

- 券商9月业绩多回暖 东方证券净利2016.10.14

- 美团点评获小贷和银行牌照2016.12.27

- 银河证券3.5折 今年金融股IPO热衷2016.12.27

- 侨兴私募债违约陷“罗生门”2016.12.27

最新文章

-

西南证券确认被证监

停牌两天的西南证券(600369)6月2......

-

国泰君安等四家券商

券商三季度重仓的77只沪股通标的......

-

上市券商前三季度发

19家上市券商前三季度自营收益约......

-

中信信托增资至100亿

⊙记者唐真龙○编辑于勇 中信信托......

推荐文章

-

中信信托增资至100亿

⊙记者唐真龙○编辑于勇 中信信托......

-

证券公司代卖保险产

证券公司代卖保险产品将成行券商......

-

IPO突击检查 保荐机

“估计现在开始到三月底,飞......

热门文章

-

今日开盘:沪指高开0

从盘面上来看,高送转、3D打印、旅......

-

证券公司代卖保险产

证券公司代卖保险产品将成行券商......

-

银河证券IPO前战略调

银河证券IPO自2012年6月4日获国务......

网友评论