德赛西威IPO过会 将于深交所中小板上市

中国上市公司网讯11月3日,惠州市德赛西威汽车电子股份有限公司(以下简称“德赛西威”或公司)首发申请获证监会通过,公司将登陆深交所中小板上市。

据悉,德赛西威首次公开发行A股不超过10000.00万股,占发行后总股本的比例为18.18%。公司本次拟募集资金263763.28万元,投资主要用于汽车电子移动互联技术集成产业化建设项目、汽车电子移动互联技术研发中心建设项目、汽车电子智能工厂建设项目以及补充流动资金。

公开资料显示,德赛西威自设立以来一直专业从事汽车电子产品的研发设计、生产和销售,业务涵盖整车原厂配套和汽车售后市场服务领域,主要产品为车载信息娱乐系统、车载空调控制器、驾驶信息显示系统等。

链接:

发审委会议提出询问的主要问题

1、德赛工业直接持有发行人本次发行前32,062.50万股股份,持股比例为71.25%,为发行人控股股东。德赛工业股权结构中惠州市国资委持股51%、惠州市德恒实业有限公司持股49%。德恒实业的部分出资人同时担任德赛工业和发行人的董监高等核心职务。德恒实业的94.90%股权由德赛工业员工设立的持股平台持有,目前实际出资人调整为175人。2009年德赛工业接受公司经营管理层及核心研发团队委托,收购外方股东所持有的公司25%股权并采取了委托持股方式。发行人历史上存在员工持股平台多次出资变动情况。请发行人代表说明:(1)将德赛工业作为最终投资主体并视为单一股东的理由和依据;(2)大陆汽车于2010年1月同意将其持有的西门子威迪欧汽车电子(惠州)有限公司70%的出资转让给德赛工业,说明德欧投资持股平台同时收购25%的股权是否与外方之间存在争议、潜在纠纷;(3)历史上员工持股平台的出资变动是否存在潜在的法律纠纷,是否存在其他风险。请保荐代表人说明核查程序和过程,并发表明确意见。

2、2014至2016年,发行人应收账款净值分别为6.14亿元、7.02亿元、12.20亿元,占报告期各期末流动资产的比例分别为37.39%、28.38% 、33.78%;应收票据分别为3.01亿元、4.30亿元和7.01亿元,应付票据分别为0.70亿元、0.85亿元和4.13亿元;主营业务毛利率为24.26%、26.94%和26.88%,高于同行业上市公司平均水平;管理费用占收入比例分别为10.5%、8.68%和7.99%,呈逐年下降趋势。同时,发行人计提销售折扣对不同的客户采用不同的计提方式。请发行人代表进一步说明:(1)应收账款、应收票据、应付票据大幅上升的原因,主营毛利率较高、管理费用占收入比例下降的原因;(2)票据贴现的终止确认是否符合企业会计准则的规定;(3)对于销售折扣采用不同的会计核算是否符合企业会计准则的规定;(4)境外销售模式及流程,主要客户,出口销售收入确认是否符合企业会计准则的要求,境外销售单价明显低于销售均价的原因。请保荐代表人说明核查程序和过程,并发表明确意见。

3、发行人2016年1-6月、2016年、2017年1-6月经营活动产生的现金流量净额分别为4011.48万元、55758.45万元、9743.65万元,出现大幅变动情形。存货余额增长较快。请发行人代表进一步说明:(1)经营活动产生的现金流量大幅变动的原因,该原因是否会对发行人持续经营产生重大不利影响;(2)发行人对存货的管理控制制度以及落实情况;对存货、特别是发外库存履行的核查程序及结论;存货跌价准备计提是否充分,是否存在未及时结转成本的情形。请保荐代表人说明核查程序和过程,并发表明确意见。

4、招股说明书披露,发行人高新技术企业资格已到期,2017年5月发行人上交了高新技术企业复审资料。请发行人代表进一步说明现阶段进展情况以及后续措施。请保荐代表人说明核查程序和过程,并发表明确意见。

5、发行人子公司德赛威特清算过程中存在诉讼纠纷。请发行人代表进一步分析说明相关诉讼进展,德赛威特清算注销对发行人正常生产经营以及报告期财务状况是否存在不利影响。请保荐代表人说明核查程序和过程,并发表明确意见。

上一篇:天地数码IPO过会 将于深交所创业板上市

下一篇:没有了

- 360借壳方案终落地2017.11.03

- 通过率显著下降 IPO审核突出信披2017.11.03

- IPO审核发审委问询更细 企业没真2017.10.27

- 1692家公司披露三季报 盈利占比2017.10.27

- 10月20日9家IPO企业获发行批文2017.10.22

- 联通宣布与阿里巴巴、腾讯展开深2017.10.20

最新文章

-

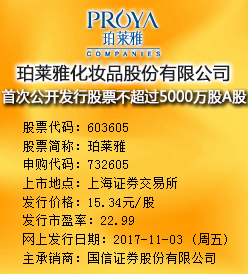

珀莱雅今日申购 发行

中国上市公司网讯11月3日,珀莱雅......

-

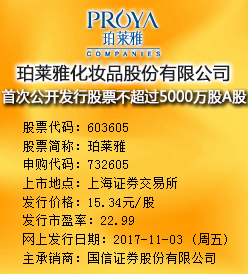

珀莱雅网上路演交流

珀莱雅化妆品股份有限公司董事长......

-

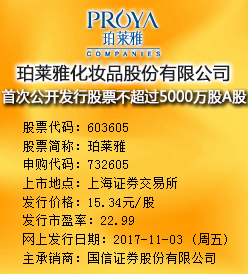

珀莱雅总经理方玉友

珀莱雅化妆品股份有限公司总经理......

-

珀莱雅网上路演 国

国信证券股份有限公司投资银行事......

推荐文章

-

珀莱雅今日申购 发行

中国上市公司网讯11月3日,珀莱雅......

-

珀莱雅网上路演交流

珀莱雅化妆品股份有限公司董事长......

-

珀莱雅总经理方玉友

珀莱雅化妆品股份有限公司总经理......

热门文章

-

珀莱雅今日申购 发行

中国上市公司网讯11月3日,珀莱雅......

-

珀莱雅网上路演交流

珀莱雅化妆品股份有限公司董事长......

-

珀莱雅总经理方玉友

珀莱雅化妆品股份有限公司总经理......

网友评论