航天及党政军领域龙头企业 航天软件IPO提交注册

2022年11月22日,上交所网站披露北京神舟航天软件技术股份有限公司(以下简称航天软件或公司)首次公开发行股票并在科创板板上市招股说明书(注册稿),公司IPO审核状态更改为“提交注册”。航天软件本次发行的保荐机构(主承销商)为民生证券。

公司介绍

航天软件是航天科技集团直接控股的大型专业软件与信息化服务公司,实际控制人为国务院国资委,是国务院国资委“双百行动”综合改革、国家发改委混合所有制改革试点企业。

公司在支撑航天信息化建设的过程中,紧紧围绕“支撑航天,服务政府,面向社会”的定位,以神通数据库和 AVIDM Foundation 为基础,构建了自主软件产品(基础软件、工业软件)、信息技术服务(金审信息化服务、商密网云服务、信息化运维服务)和信息系统集成(主要面向航天及党政军领域)等三大主营业务,具备完整的软件和信息化服务能力,是我国航天及党政军领域的软件和信息化服务龙头企业之一。

公司的产品研制协同软件和经营管控软件等系列工业软件具备满足航天军工领域复杂装备型号研制协同及航天军工央企集团多层级管控需求的核心工业软件功能,已在我国新一代战略导弹、运载火箭、北斗导航、载人航天及探月工程等重大装备型号研制协同及航天军工央企集团多层级管控领域得到了产业化应用。

公司所在行业情况

根据重要性原则,公司招股说明书将发行人所处细分行业定位为基础软件之数据库、工业软件、金审信息化和信息系统集成行业。

1、基础软件之数据库行业

数据库是我国“核高基”重大专项重点突破的核心基础软件产品,对软件信息产业生态至关重要。数据库软件是数据要素市场的基座、软件信息产业重要的基础设施,也是国内基础软件发展的最大挑战之一,对中国软件信息产业的生态构建至关重要。

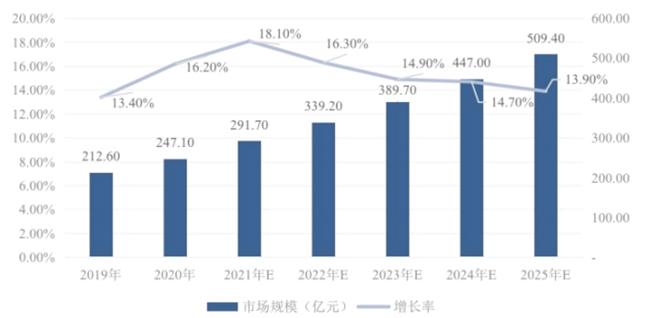

根据艾瑞咨询统计,2020 年,中国数据库市场规模约为 247.10 亿元,较 2019 年增长 16.20%。预计到 2025 年,中国数据库市场总规模将达到 509.40 亿元,市场年均复合增长率(CAGR)可达 15.60%。未来五年,我国数据库市场空间巨大。

根据艾瑞咨询统计,2020 年中国数据库市场份额中,国外厂商占比为 52.60%,传统四家国产数据库厂商占比为 7.10%,其他国产数据库厂商占比为 40.30%,具体份额情况如下所示:

2、工业软件发展概况

工业软件是工业技术软件化的产物和工业化中的顶级产品,是工业装备中的“软零件”“软装备”,是工业产品的基本构成要素,是智能制造的核心内容和 现代工业体系的“大脑”,是推进我国工业化进程的重要手段和关系国民经济和社会发展的基础性、战略性产业。

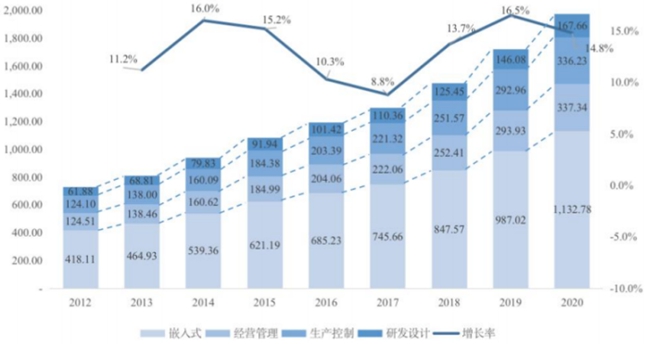

根据中国工业技术软件化产业联盟发布的《中国工业软件产业白皮书(2020)》,2020 年国内工业软件产业规模约为 1,974.00 亿元,虽然仅约占全球工业软件市场规模的 6%左右,但国内制造业已进入产业升级和信息化改造的关键阶段,2012-2020 年复合增长率为 13.27%,增长速度高于全球平均水平。

3、金审信息化发展概况

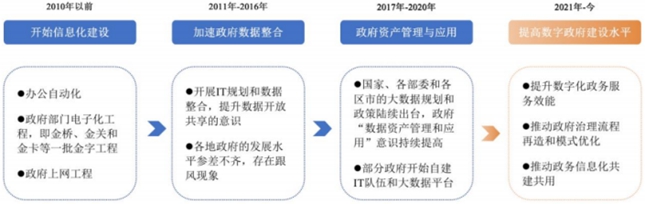

2020 年中国大数据产业规模达 7,486.20 亿元,较 2019 年同比增长 16.10%,预计未来三年增速保持 12%以上,到 2023 年产业规模将达到 11,522.50 亿元。从具体行业应用来看,互联网、政府、金融和电信引领大数据融合产业发展,合计规模占比为 78.50%,其中政府大数据规模占比 13.80%。政府大数据成为近年来政府信息化建设的关键环节,与政府数据整合、开放共享、民生服务、社会治理、市场监管等相关的应用需求将持续火热。目前,公司金审信息化服务主要集中于国家及地方各级审计机关,属于政府大数据范畴。我国政府大数据业务演进,大致可以分为四个阶段:

4、信息系统集成行业

信创产业的主要内涵是基于我国自有 IT 底层架构和标准建立的 IT 产业生态。信创产业的主要内涵即是逐步建立我国自有的 IT 底层架构和标准,将信息基础设施变得可掌控、可研究、可发展、可生产。因此,信创产业对于解决我国信息与网络安全,乃至国家安全问题至关重要。

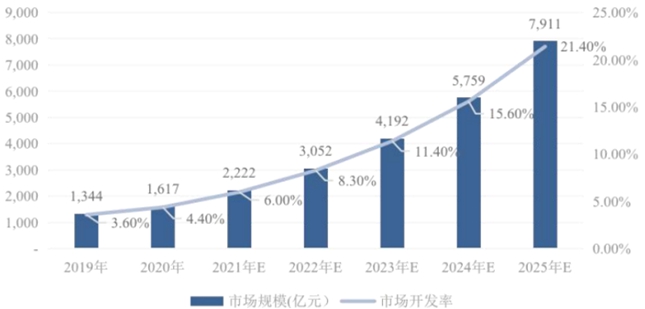

根据中国软件行业协会发布的《2021 年中国信创生态市场研究报告》,2020 年我国信创产业的市场规模约为 1,617 亿元,预计未来五年将保持高速增长,2025 年可达 8,000 亿元规模,年复合增长率可达 37.40%。

公司核心技术优势

自成立至今,公司始终以技术创新为先导,致力于自主创新,持续研发投入,不断提高自主研发能力,完善知识积累和技术迭代,形成自主核心技术。

(1)ASP+平台技术

ASP+平台技术是公司构建的基于统一技术架构和统一数据架构的核心技术平台,具备数据建模、业务场景建模、和流程建模的能力以及对复杂研制环境的配置能力,可以为公司业务开展所需的产品及服务提供端到端的全生命周期支撑能力。

(2)数据库管理系统技术

数据库管理系统技术是支撑公司基础软件产品神通数据库最重要的核心技术,具备大型关系型数据库管理系统软件的所有核心功能,支持事务 ACID 特性,支持 SQL 标准,具有高可靠、高安全、高性能、高扩展、高兼容、易使用等领先优势。公司数据库管理系统技术总体达到国内先进水平。

(3)嵌入式实时操作系统技术

公司嵌入式实时操作系统技术基于多个国家重大科技转专项的支持,紧密围绕系列国家重大复杂航天型号工程需求,重点攻克了基于统一架构的星弹箭型号操作系统配置构件化配置、强实时微内核、高可靠内存管理、冗余多机管理、安全编译等关键技术,并且该技术达到了国内先进水平。

(4)复杂产品三维协同设计及技术状态管理技术

复杂产品三维协同设计及技术状态管理技术可以实现对复杂产品研制全生命周期中需求、功能、逻辑、物理、工艺、制造和服务保障等全过程的数字主线构建和数据管理。该技术有效解决了航天领域复杂装备研制过程协同和数据管理问题,相关技术独立、安全、可控,总体达到国内先进水平。

(5)基于系统工程的多级组织大型复杂项目管理技术

该技术基于国家重点研发计划支持,实现了项目计划协同、业财融合经营管理、多项目管理、项目态势风险管控等,可以支持大型集团企业内部三级单位对项目计划、进度、质量、风险、成本、资源、费用、合同的一体化经营协同管控。

(6)数据任务流程编排和安全管理技术

该技术基于国家重点研发计划支持,通过将任务进行串行或并行流程编排,构成一个任务流程的有向无环图,有效支撑了数据采集、数据质量清洗、数据分析等各种数据处理流程。同时,该类技术还可以通过基于标签的信息强制访问控制方法,支持对象级、行级等细粒度权限控制和多场景下不同模式的授权,有效满足不同层级用户灵活定制的安全数据管理需求。

(7)面向航天及党政军的重点行业应用软件开发技术

在行业应用软件开发方面,由于公司主要面向航天及党政军关键客户,在软件开发过程中需要具备丰富的行业经验以及对业务的深刻的理解才能满足客户的极高要求。行业内大多数中小型企业因综合实力有限,不具备较强的软件开发能力,难以满足航天及党政军关键客户对大型信息化项目开发建设的高要求。公司在业务开展的过程中,集中优势资源,面向重点行业纵向做深,不断提升信息系统集成业务的产品化能力,自主开发的行业应用软件平台具备较高的产品性能,可以有效满足航天及党政军关键客户的应用需求,技术整体达到国内先进水平。

(8)面向航天及党政军的大型项目信息系统集成技术

大型项目对行业企业的信息系统集成技术水平提出了较高要求,规模越大的行业信息化项目对信息系统集成技术水平要求越高。在信息系统集成业务的开展过程中,公司通过十多年大型项目实施和经验积累,构建了有别于中小信息化厂商的大型项目信息系统集成技术,在行业内具有一定的市场地位。

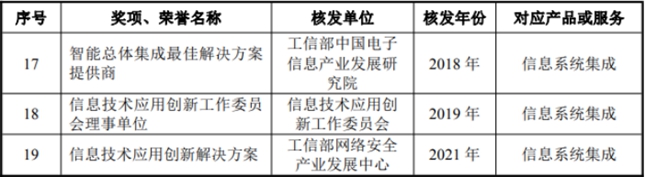

截至本招股说明书签署之日,公司共拥有发明专利 64 项、重要的计算机软件著作权 710 项,曾三次获得国防科学技术进步二等奖。

公司招股说明书内,公司将自主核心技术对应的基础软件、工业软件、金审信息化服务、商密网云服务等业务所产生的收入认定为核心技术收入。

IPO基本数据

2019-2021 年,公司主营业务收入分别为 94,852.91 万元、94,746.97 万元和 149,939.05 万元,复合增长率为 25.73%,2022 年上半年,公司主营业务收入为 90,096.11 万元。报告期内,公司业务发展状况良好,具备持续发展能力。公司始终维持较高研发投入力度,并形成大量自主知识产权,为公司未来业务发展提供了有力保障。

报告期内,公司经营成果总体变化情况,图片来源:航天软件招股书

报告期内,公司主要产品或服务的收入变动分析,

报告期内,公司主营业务成本按成本性质分类,

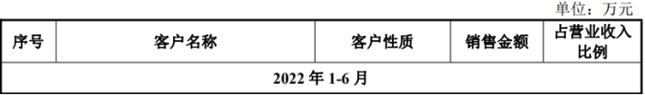

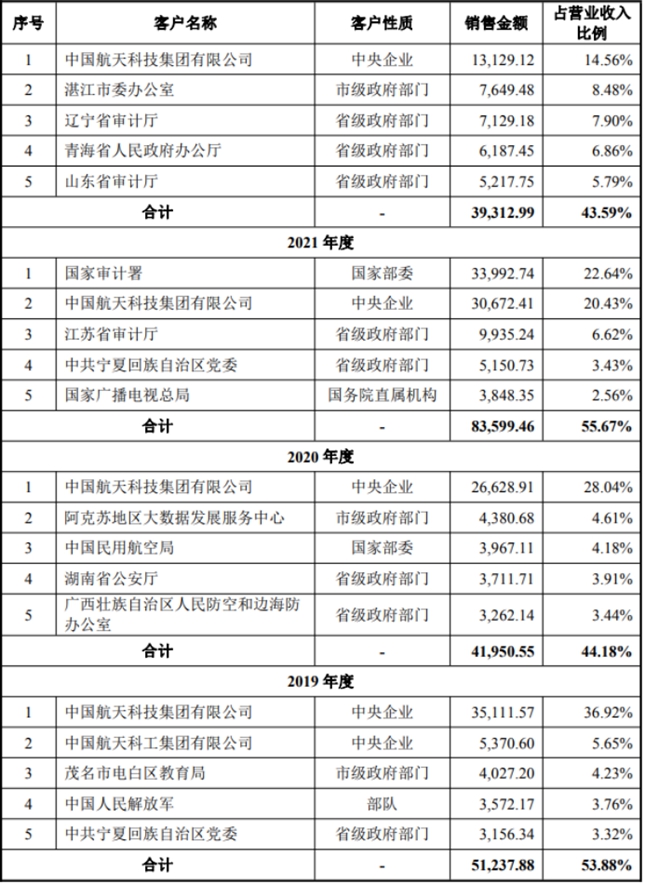

报告期内,公司整体前五大客户销售情况,

报告期内,公司整体前五大客户收入占比较为稳定,不存在向单一客户销售占比超过 50%的情形。公司董事、监事、高级管理人员和核心技术人员在上述客户中均不拥有权益。

竞争情况

(1)数据库领域

目前,在我国数据库市场中,国外厂商(Oracle、微软、IBM 等)仍然占据着最大的市场份额。公司神通数据库主要应用于航天军工及政府政务领域,其他国内传统数据库厂商(武汉达梦、人大金仓、南大通用等)主要应用于政府政务领域,但神通数据库与其他国内传统厂商的市场份额均相对较小,合计约 7%左右。国产云数据库厂商(阿里云、腾讯云、华为云等)主要采用开源技术路线,在数量最为庞大且市场空间较大的中小体量企业用户领域采用云服务模式进行业务推广,业务规模和市场影响力不断扩大,占据了 40%左右的市场份额。

(2)工业软件领域

公司在我国国防军工工业软件领域排名第一,是我国航天国防军工领域知名的自主工业软件品牌厂商。在该领域中境外企业有达索系统公司、西门子、PTC 公司等;国内市场上有国睿科技、赛意信息、能科股份等与公司具有可比性。

(3)信息技术服务和信息系统集成领域

公司是全国最早参与信创项目技术攻关的信息化厂商之一,属于信创工程领域的国家队。境内龙头企业有中国软件、太极股份、万达信息和中科通达。

- 缓解停车难,升温“慧停车”2022.11.30

- 中经互联@上市公司网 市场动态2022.11.25

- 新时代新征程北交所董事长周贵华2022.11.24

- 方盛股份11月28日于北交所上市2022.11.24

- 国内领先的数据库开发服务商 达梦2022.11.21

- 惠丰钻石 加速CVD培育钻石产业化2022.11.19

网友评论