证监会公示53名十八届发审委委员候选人名单 70后成主力 IPO审核会更严

11月27日晚间,证监会发布公告公示中国证券监督管理委员会第十八届发行审核委员会委员候选人名单。

记者梳理发现,9位第十七届发行审核委员会委员入选此次的第十八届发行审核委员会委员候选人名单,同时,没有来自资产评估机构、高等院校、证券公司、基金公司、保险资管等机构的候选人。

证监会表示,社会各界如对公示的发审委委员候选人有不同意见,请及时提出,将依法依规进行处理。

9名上届委员入选,70后成主力

发审委制度是发行监管制度的重要组成部分。目前履职的第十七届发审委成立于2017年9月30日。

第十七届发审委一年的任期即将届满,此前,证监会已于9月28日启动发审委换届工作,同时证监会还表示,第十七届发审委工作到新一届发审委成立为止。随着此次候选人名单的公示,十八届发审委委员正式亮相的脚步已经越来越近。

根据第十八届发行审核委员会委员候选人名单显示,此次发审委委员候选人名单人选共53名,包括来自证监会派出机构和沪深交易所等系统内单位的25名候选人,以及15名来自会计师事务所和13名来自律师事务所的候选人;候选人年龄方面,15名候选人为60后,47名候选人为70后,1名候选人为80后。

此外,中国证券报记者通过对比《关于聘任中国证券监督管理委员会第十七届发行审核委员会委员的公告》中的委员名单发现,河南证监局综合业务监管处处长马小曼、浙江证监局机构监管处调研员周芊、上海证券交易所原市场监察二部总监宋洪流、深圳证券交易所上市推广部副总监周辉、深圳证券交易所稽核审计部副总监龚剑、中汇会计师事务所高级合伙人周海斌、德勤华永会计师事务所合伙人祝小兰、北京国枫律师事务所合伙人马哲、北京德恒律师事务所合伙人黄侦武等,9位第十七届发行审核委员会委员入选此次的第十八届发行审核委员会委员候选人名单,其中包括唯一一名80后——深圳证券交易所上市推广部副总监周辉。

而相比中国证监会第十七届发审委委员候选人公示名单,此次证监会公示的第十八届发审委委员候选人公示名单中,没有来自资产评估机构、高等院校、证券公司、基金公司、保险资管等机构的候选人。

具体名单如下:

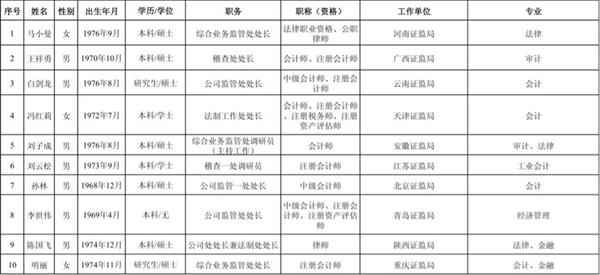

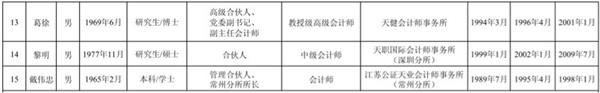

18名来自证监会各地方证监局的候选人:

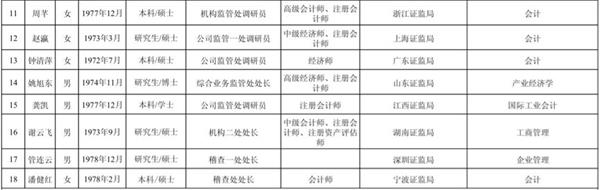

7名来自沪深交易所的候选人:

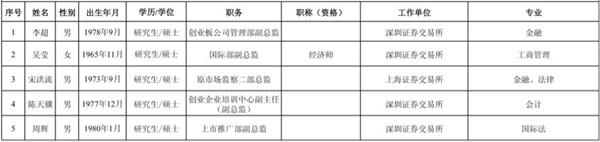

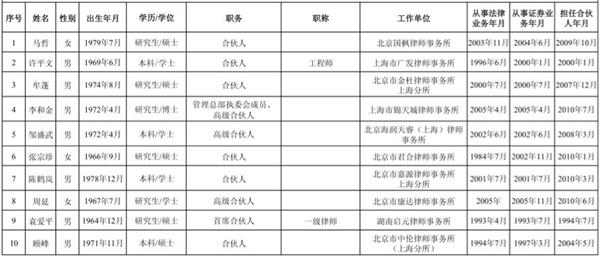

15名来自会计师事务所的候选人:

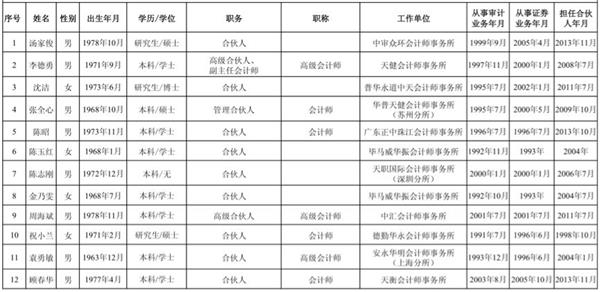

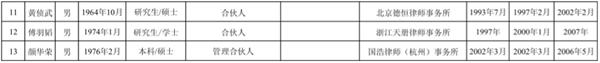

13名来自律师事务所的候选人:

新修订的发审委办法还未正式公布

此前,证监会9月30日晚间发布消息称就《关于修改〈中国证券监督管理委员会发行审核委员会办法〉的决定》公开征求意见。

截至目前,相关文件还没正式公布实施。但是,根据征求意见稿,修改主要包括以下内容:

一是调整发审委人员结构,并将发审委人数由66人改为35人;

二是增加暂停委员履行职务的管理措施,完善委员解聘的规定,明确委员推荐单位有提请解聘委员的权利;

三是增强审核程序的一致性和透明度。特别程序除表决票数要求不同外,在会前会后信息公开、暂缓表决和取消审核、会后事项发审会等其他各方面与普通程序保持一致;

四是允许委员参加初审会。

其中跟本次发审委委员候选直接相关的主要包括:

1、调整发审委人员结构。

现行《发审委办法》第六条明确规定:“发审委委员为66名,部分发审委委员可以为专职”。考虑到固定的委员人数难以适应动态变化的工作需要,为了进一步提高发审委组织管理的科学化水平,有必要设定一定的弹性调整空间;同时,兼职委员难以保证足够的时间和精力参与审核工作。

综合前述两点考虑,将《发审委办法》第六条第二款修改为“发审委委员为35名,中国证监会可以根据工作实际需要进行适当调整”。

2、完善委员解聘的规定。

发审委换届时,委员候选人资格的获得并非只是通过个人申请,而是采取“个人意愿+所在单位推荐”的模式。去年修改《发审委办法》时,强化了推荐单位责任。为保证权责相统一,单位有推荐委员的权利,也应当同时有取消推荐的权利。因此,修改《发审委办法》第十条,明确推荐单位可以提请解除委员职务。

大发审委以来IPO审核发生了哪些变化?

1、IPO审核趋严态势显著。“第十七届发审委上任以来,最直观的就是首发审核过会率从2017年的76.3%下降至2018年以来的50.1%。”新时代证券研究所所长孙金钜表示,对单个企业而言,企业从预披露到过会时间从2016年约700天的水平缩短至目前的约370天。单个企业IPO进程加快、效率提高。

业内人士表示,新一届发审委上任后IPO审核总体态势应不会有大方向上的改变。目前,发审工作节奏稳定,效果较好。对待审企业审核要求较高,上市公司质量总体呈上升趋势。在这一背景下,新一届发审委上任后,应会延续目前的发审逻辑,关注企业各方面指标情况,加大对高新技术企业支持力度。

2、IPO审核效率明显提升,此前IPO“堰塞湖”现象得到缓解。某券商资深投行人士认为,第十七届发审委上任以来,IPO审核效率明显提升。从今年受理情况看,截至11月22日,证监会受理首发及发行存托凭证企业280家,其中已过会34家,未过会246家;未过会企业中正常待审企业234家,中止审查企业12家。相比2016年6月近700家排队待受理的情形,今年审核周期明显缩短。在加快审核速度同时,IPO审核标准并未放松。

拟IPO企业如何应对?

1、IPO企业应提高企业经营质量,保证IPO材料真实性和切实履行相关上市流程要求。面对当前的发审逻辑,某大型券商投行人士表示,预计更严格、规范和全面的审核机制依然不变,拟IPO企业最重要的是提高企业经营质量。

2、企业应谨慎选择投递IPO申请,致力于发展自身业务能力。孙金钜建议,企业应谨慎选择投递IPO申请,注重巩固市场地位,提升盈利能力,严格按照证券法对IPO企业相关规定完善相应资质。

3、拟上市企业应苦练内功,提高自身核心竞争力。南开大学金融发展研究院负责人田利辉表示,真实公正地衡量自身是否符合过会上市标准,不要存在欺瞒或侥幸心理。拟上市企业应准备好被现场检查,客观冷静沉稳地汇报自身优势和潜力所在,凭借真材实料说服发审会委员企业符合标准的现实和能为投资者带来长期回报的前景。

4。 在财务硬指标上做到规范合理。陈雳建议,首先规范财务硬指标,其次在融资规模、资金用途等方面做好范式说明,以企业经营战略规划为根基,利用资本市场平台达到扩大自身经营规模、实现跨越式发展的目的,让资本市场工具使用回归金融服务实体本源,而非短期套利工具。

上一篇:韬韫投资:上市公司控制权收购专题研究

下一篇:没有了

- 证监会公示十八届发审委委员候选2018.11.28

- 科创板候选企业起码具备四大特征2018.11.27

- “任性送转”时代谢幕2018.11.27

- 多地民企债券融资支持工具加速落2018.11.26

- 最严停复牌制度细则出台2018.11.22

- 停复牌新规显效 A股停牌数量明显2018.11.21

最新文章

-

首届中国国际进口博

世界上第一个以“进口”为主题的......

-

韬韫投资:上市公司控

2018年,在金融“去杠杆”的形势之......

-

2018年以来号召员工

11月20日晚间东华软件(002065)公......

-

2018中国上市公司发

由中国上市公司网、中国信息报金......

推荐文章

-

首届中国国际进口博

世界上第一个以“进口”为主题的......

-

韬韫投资:上市公司控

2018年,在金融“去杠杆”的形势之......

-

2018年以来号召员工

11月20日晚间东华软件(002065)公......

热门文章

-

韬韫投资:上市公司控

2018年,在金融“去杠杆”的形势之......

-

2018年以来号召员工

11月20日晚间东华软件(002065)公......

-

2018中国上市公司发

由中国上市公司网、中国信息报金......