上市公司热衷收购新三板企业 多采用股票支付

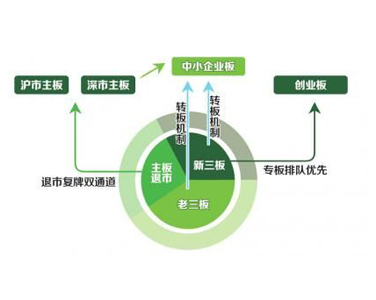

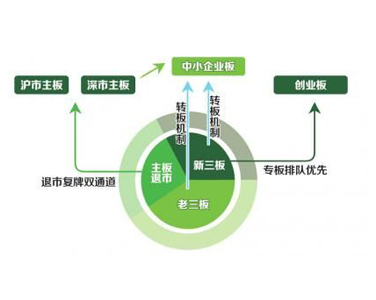

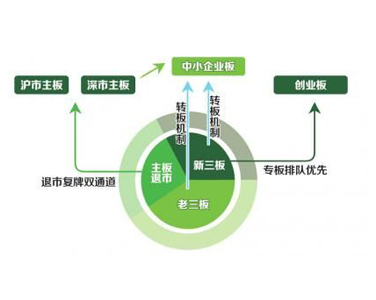

新三板市场快速扩容以来,其已经成为整个资本市场的“并购池”,尤其以上市公司为主要发起方的收购规模比重较大,且上市公司收购挂牌公司采用股票支付比例相对较高。

而与之相反的是,新三板挂牌公司主动对外股权投资规模下降,这体现出在经济增速放缓、产业转型升级的结构调整期,中小企业特别是优质企业自身对外扩张能力亟待提升。

相关统计数据显示,2016年前11个月中国大陆地区并购交易共1468单、2207.6亿美元。2016年全年涉及新三板挂牌公司的收购和重大资产重组完成338次,交易金额534.55亿元,分别较上年增长58.69%、53.69%。

从交易结构看,新三板挂牌公司股权被收购的交易金额占总体的77.12%,同比增加61.27%。2016年挂牌公司涉及被收购239次,交易金额412.44亿元,分别为上年107次和55.14亿元的2.23倍和7.48倍。其中大额收购规模急速增长,交易金额超过5亿元的收购18次(上年2次),金额322.74亿元,是上年的22倍。

上市公司热衷收购新三板企业

更为突出的特点是,上市公司热衷收购新三板企业,依据上述统计基础,上市公司收购占交易金额的72.50%,产业整合、业务转型及业绩增厚效应突出。2016年共有36起上市公司收购挂牌公司,同比增加38.08%,交易金额299.45亿元,分别是2015年7起和18.98亿元的5.14倍和15.78倍。上市公司收购中,交易金额超过5亿元的有12次,交易金额257.43亿元;1亿元-5亿元(含5亿元)的有14次,交易金额37.32亿元。

从行业来看,半数为同行业收购。被收购挂牌公司的盈利性和成长性均好于相关上市公司,以2015年财报看,被收购挂牌公司平均净资产收益率和平均净利润增长率分别达到16.49%、42.47%,分别高出收购方6.77个、13.62个百分点。

从收购来看,七成收购方为首次入股,以现金认购或受让挂牌公司股票的收购方式为主。收购方在收购前未持有相关挂牌公司股票的共151起,占63.18%。从支付方式看, 76.15%为纯现金收购,7.11%为现金加股票方式收购,2.09%为纯股票方式收购。其中上市公司收购挂牌公司采用股票支付比例相对高,44.44%为现金加股票方式收购,5.56%为纯股票方式收购,41.67%为纯现金方式收购。非上市公司收购以现金支付为主,82.27%为纯现金方式收购,0.49%为现金加股票方式收购,1.48%为纯股票方式收购。

被收购新三板企业盈利能力突出

根据统计数据,新三板基础层公司和协议转让公司被收购的比例相对更高,并且被收购公司盈利能力较为突出。

统计显示,2016年发生的239起收购中,基础层公司有223家,创新层有16家,基础层公司占比93.31%,比全市场高出2.76个百分点;协议转让公司201家,做市转让公司31家(7家公司已经摘牌),协议转让公司占比86.64%,比全市场高出2.91百分点。

而被收购公司中,创新层公司平均总资产、营业收入、净利润分别为3.78亿元、2.51亿元、4799.64万元,总资产和营收分别低于创新层平均水平46.98%、28.08%,但净利润较创新层平均水平高22.65%;基础层被收购公司平均总资产、营业收入、净利润分别为2.87亿元、1.34亿元、1066.49万元,分别比基础层平均水平高56.83%、4.69%、35.38%。

在收购快速增长的同时,新三板挂牌企业的重大资产重组规模和对外股权投资却在下滑。统计显示,在重大资产重组中,涉及对外股权投资的有73次,交易金额104.59亿元,较上年下降63.97%,占比85.65%,较上年下降13.53个百分点。涉及出售资产的有7次,交易金额6.96亿元,占比5.70%,上年无出售资产的情况;涉及购买不动产和固定资产的有20次,交易金额10.55亿元,占比8.64%,较上年上升7.82个百分点。在进行对外股权投资中,有66次的被投资公司处于挂牌公司的相关产业,占比90%。

上一篇:这些股票创历史新高!谁是下一个茅台

下一篇:没有了

- 上市公司热衷收购新三板企业2017.03.13

- 这些股票创历史新高!谁是下一个茅2017.03.13

- 证监会核发IPO批文 10家企业传捷2017.03.11

- 创业板IPO将是重点2017.03.10

- 新三板324家企业正实施转板2017.03.09

- 人大决定修改证券法 注册制改革将2017.03.09

最新文章

-

新三板324家企业正实

在监管趋严的背景下,IPO核查正在......

-

人大决定修改证券法

专家表示,规范证券经营机构,建立......

-

证监会回应IPO节奏

【导读】两会正在进行时,代表、委......

-

郭树清勾画银监十大

3月2日,国务院新闻办举行新闻发布......

推荐文章

-

新三板324家企业正实

在监管趋严的背景下,IPO核查正在......

-

人大决定修改证券法

专家表示,规范证券经营机构,建立......

-

证监会回应IPO节奏

【导读】两会正在进行时,代表、委......

热门文章

-

新三板324家企业正实

在监管趋严的背景下,IPO核查正在......

-

郭树清勾画银监十大

3月2日,国务院新闻办举行新闻发布......

-

国药股份荣膺上市公

日前,由中国上市公司百强高峰论坛......