万达商业弃“港”投A 王健林300亿买回商业价值

万达商业股票价格偏低,并长期低于发行价,是注重市值管理的王健林所不能接受的。在这背后,是港股估值逻辑与万达模式之间的一种错位。

上市15个月后,曾创造2014年最大规模IPO纪录的万达商业,决定从港股退市。

3月30日晚间,万达商业发布公告称,控股股东万达集团正考虑进行一项全面收购要约,可能导致公司私有化并于联交所除牌。收购价格不会低于每H股48港元现金。按照6.53亿港股的股本,万达集团只需付出313.44亿港元即可完成万达商业的私有化,折合人民币约261亿元。

这一决定看似突如其来,却又在意料之中。万达商业曾在去年9月向证监会提交A股上市申请,拟发行数量不超过3亿股,预计筹集资金不超过120亿元。后又于11月13日发布了A股招股说明书。也就是说,私有化可能是万达商业在A股上市的一个过渡手段。

尽管万达并未公开表态,但在外界看来,万达商业股票价格偏低,并长期低于发行价,是注重市值管理的王健林所不能接受的。在这背后,是港股估值逻辑与万达模式之间的一种错位。然而,300亿的现金,能买回万达的商业价值吗?

为何不受港股“待见”?

似乎是对退市公告的一种回应,3月31日,万达商业以46.8港元的股价高开,最终收于45.95港元,涨幅达到18.43%。尽管如此,仍然低于48港元的发行价。

2014年12月23日,万达商业作为当年港股最大规模的IPO完成上市。但上市当日就曾跌破发行价,随后又徘徊不前。2015年4月初,万达商业的股价开始上扬,并在6月触及78港元的高点。但随后又震荡下行,自11月下旬以来,就再未高过发行价。总体看,自万达商业上市以来的15个月间,其股价有半数时间在发行价以下运行。

为何港股不“善待”万达商业?有分析认为,除认购规模大导致发行价偏高以外,还因港股的估值逻辑与万达的模式并不吻合。

中信建投房地产研究员陈慎向21世纪经济报道表示,与A股相比,港股更加看重资金的效率和安全性,资金成本高、杠杆率高、收益率低的企业往往容易受到冷遇。

就万达商业而言,根据年报,2015年万达商业的净负债率为61.05%,同比上升4.37%。整体毛利率为40.55%,同比下跌了约2.02%。其中,销售物业、投资物业和酒店经营三个板块的毛利率均出现下滑。

也即,尽管万达商业的收入水平和利润总额都出现明显增长,但资金的使用效率和收益率正在下降。

这与万达商业的发展模式密切相关。根据年报,去年万达商业的总收入中,物业销售收入占比82.5%。在物业销售额中,又有87.9%的贡献来自于二三线城市。因此,尽管万达的品牌效应使其获取土地的成本相对低廉,但二三线城市楼市的过剩现实,正在压缩万达的利润率。

有分析师指出,万达商业的业务模式与传统房地产开发企业无异,即以物业销售作为主要的收入来源。随着房地产企业利润率整体下降,已无法刺激港股的“痛点”。

值得一提的是,万达近年来已启动“轻资产”转型,并将今年的物业销售目标下调至1000亿规模,降幅接近4成,同时提高非销售收入的比重。但按照陈慎的说法,这一变化仍然难以被香港资本市场所接受。其理由在于,港股向来不看好“转型”的做法。“因为港股的投资者以机构为主,属于风险厌恶型,而转型往往意味着成本和风险。”

近年来,随着国内楼市风险凸显,以及佳兆业“黑天鹅”事件的出现,香港资本市场对于内房股的热情大为冷却。截至3月31日,万达商业、恒大等港股上市房企的市盈率分别为5.902和6.659;近年来在A股上市的绿地控股和招商蛇口(15.05, 0.00, 0.00%),市盈率分别为24.46和24.53,大约相差4倍。

市值管理新课题

万达商业并未在公告中阐明此次退市的原因,但业内人士猜测,很可能是为未来登陆A股做准备。2015年9月,万达商业曾向证监会提交A股上市申请,拟发行数量不超过3亿股,预计筹集资金不超过120亿元。11月13日,万达商业发布了A股招股说明书。

对于回归A股的原因,万达副总裁兼财务总监刘朝晖曾在去年8月的中期业绩会上透露,第一,同时利用境内、境外两个资本市场,有助于公司多方的融资渠道和经营发展;第二,业务重心在内地,且在内地有非常高的认知度,投资者也希望看到万达商业在内地上市。

他还透露,关于回归A股的议案,公司曾在2015年8月18日召开股东大会,内地股东全票通过,香港H股也有99%以上的通过。

据悉,在万达商业的总股本中,人民币股票占比约86%,港元股仅占14%。也即,在港股上市之时,万达就为将来登陆A股“留了一手”。

万达与A股渊源颇深。早在2009年,万达商业便启动A股上市计划。但在2010年,由于房地产宏观调控的要求,监管层暂停了房地产企业的IPO步伐。恢复审核后,万达商业一度在上交所IPO的队伍中,到2014年,由于“未更新申报材料”而正式宣告放弃。

从可操作性上看,实现私有化的时机也较为成熟。一方面,不足300亿人民币的成本,对万达而言不会形成任何压力;另一方面,万达商业在港上市时间较短,并未发行可转债等,退市较为简单。

按照易居研究院智库中心研究总监严跃进观点,若未来登陆A股,对于万达商业有三重利好:提升估值、优化融资、加快转型。他认为,在A股市场上,机构和个人投资者对于万达商业并不特别陌生,且能够理解其商业运作模式,因此万达商业的估值可以在A股得以提升。

与此同时,内地的低利率环境,以及房地产业可享受的各种政策利好,均可帮助万达获得更低的资金成本和更大的转型空间。

值得注意的是,当前在A股排队上市的企业有600多家,按照现有的速度,万达商业要在一年多后才能真正实现上市。有业内人士认为,若退市步伐顺利,不排除未来万达商业借壳上市的可能。

有分析人士提醒,从历史经验看,A股的波动性要大于港股,成熟度也不及后者。加之万达正处在战略转型阶段,未来的业绩走势存在一定不确定性。因此虽然A股的认可度更高,但即便回归后,依然要面临市值管理能力的考验。

- 银监会:加强信托杠杆风险防控2016.04.01

- 刘士余释放七大信号2016.03.13

- 证监会新主席首次公开发声2016.03.06

- 政府工作报告五句话涉及A股2016.03.05

- 证监会3月1日核发IPO批文2016.03.01

- 央行下调存款准备金率0.5个百分点2016.02.29

最新文章

-

银监会:加强信托杠杆

《证券日报》记者获悉,银监会近期......

-

伊利股份营收持续居

3月30日晚间,伊利股份(600887)发......

-

万达商业弃“港”投

也许是暴风科技起了个“坏头”,股......

-

刘士余释放七大信号

十二届全国人大四次会议新闻中心......

推荐文章

热门文章

-

银监会:加强信托杠杆

《证券日报》记者获悉,银监会近期......

-

人机对战引发人工智

人机世纪大战迎来第二轮。3月10日......

-

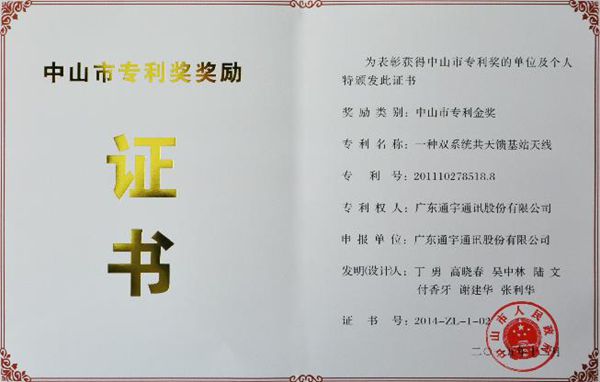

通宇通讯产品成世界

日前,广东通宇通讯股份有限公司(......

网友评论