七一二IPO过会 将于上交所上市

中国上市公司网讯,12月26日,天津七一二通信广播股份有限公司首发申请获证监会通过,公司将登陆上交所上市。

据悉,七一二首次公开发行A股不超过10000万股,占发行后总股本的比例为12.95%。公司本次拟使用募集资金10.70亿元主要用于实验测试中心建设项目、新型无线通信系统与终端研发及产业化项目、通信设备与系统生产线升级改造项目以及补充流动资金。

公开资料显示,七一二是我国专网无线通信产品和解决方案的核心供应商,主要经营为军民用无线通信产品研发、生产和销售。在军用无线通信领域,公司拥有完整的军工科研生产资质,是我军无线通信装备的核心供应商与主要承制单位,是业内少数可以实现全军种覆盖的企业,在民用专网无线通信领域,公司业务起源于铁路通信,成功研制并生产了我国第一代铁路无线列调电台,是国内铁路无线通信领域的领军者和行业标准的主要制定者。拥有国家级技术中心和国家级工业设计中心,是国家级高新技术企业。

链接:

发审委会议提出询问的主要问题

1、报告期内发行人净利润、销售净利率逐年下降,同期主营业务毛利率整体呈上升趋势,经营性现金流量净额变动幅度较大。请发行人代表:(1)结合公司所处的行业政策、市场竞争地位,以及产品类别、成本、期间费用等因素,说明报告期净利润逐年下降、主营业务毛利率逐年上升的原因及合理性,是否与同行业可比公司变化趋势一致;(2)说明2017年上半年业绩下降幅度较大的原因及合理性,目前公司经营业绩是否已有改观,影响经营业绩下滑的主要原因是否消除,如未消除,是否会对公司未来持续经营产生重大不利影响;(3)说明经营性现金流量净额显著低于同期净利润的原因及合理性,2017年1-6月经营性现金流量净额大额为负的主要原因及合理性。请保荐代表人说明核查过程和依据,并发表明确核查意见。

2、报告期内,发行人应收账款余额持续增加,远高于收入增长水平。同时,发行人应收账款坏账准备计提比例低于可比上市公司平均水平。请发行人代表:(1)结合军改政策变化及最新进展,说明发行人应收账款持续增加的原因及合理性,军改政策对发行人未来业绩的具体影响;(2)说明目前较低的计提比例是否符合实际情况,仅按账龄而未按组合风险计提是否合理;(3)说明商业承兑汇票持续增加的原因及合理性,是否需按应收账款计提减值准备。请保荐代表人说明核查过程和依据,并发表明确核查意见。

3、报告期内,发行人存货余额较大,且远超同期营业成本金额,存货周转率逐年下降且显著低于同行业可比公司。请发行人代表说明:(1)存货周转率较低的原因及合理性,是否存在内部管理方面的问题;(2)在营业收入、在手订单未明显增长的情况下,存货余额逐年提高,且高于主营业务成本的原因及合理性;(3)存货中原材料、在产品、库存商品、发出商品等项目报告期内余额波动的原因及合理性;(4)存货中原材料、在产品、产成品等与在手订单的具体匹配情况;(5)未计提存货跌价准备的原因及合理性。请保荐代表人说明核查过程和依据,并发表明确核查意见。

4、发行人在报告期内与关联方之间存在关联采购、关联销售、关联租赁等关联交易。其中2014年末、2015年末对通广集团、电子科技公司有应收关联方款项5,400.13万元、1,429.59万元,内容为应收统管资金池账户余额及应收房租、水电费。请发行人代表说明:(1)关联交易的必要性、定价依据及公允性;(2)是否存在关联方为发行人分摊成本、承担费用的情形;(3)应收关联方房租、水电费是否构成关联方非经营性资金占用,是否建立健全并有效执行防范资金占用的内控制度。请保荐代表人说明核查过程和依据,并发表明确核查意见。

上一篇:淳中科技IPO过会 将于上交所上市

下一篇:没有了

- 大盘回调两大期指现升水 机构看好2017.12.26

- 融资余额站稳万亿关口 规模稳增结2017.12.26

- 机器人产业发展大会将召开 智能制2017.12.13

- 姜洋:上市公司要自觉远离市场乱象2017.12.13

- 证监会:2017年前10月罚款超过去年2017.11.30

- 统计局:11月制造业PMI为51.8%,继2017.11.30

最新文章

-

百华悦邦网上路演 中

中信建投证券股份有限公司投资银......

-

百华悦邦董事长刘铁

北京百华悦邦科技股份有限公司董......

-

科华控股今日申购 发

中国上市公司网讯,12月26日,科华......

-

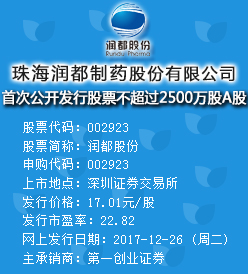

润都股份今日申购 发

中国上市公司网讯,12月26日,珠海......

推荐文章

-

百华悦邦网上路演 中

中信建投证券股份有限公司投资银......

-

百华悦邦董事长刘铁

北京百华悦邦科技股份有限公司董......

-

科华控股今日申购 发

中国上市公司网讯,12月26日,科华......

热门文章

-

百华悦邦网上路演 中

中信建投证券股份有限公司投资银......

-

百华悦邦董事长刘铁

北京百华悦邦科技股份有限公司董......

-

科华控股今日申购 发

中国上市公司网讯,12月26日,科华......

网友评论