郑州银行拟定增募资最高60亿元 补充核心一级资本

7月17日晚,郑州银行披露非公开发行A股股票预案及其相关公告,郑州银行拟非公开发行不超过10亿股,募集资金规模不超60亿元。发行对象为包括郑州控股、百瑞信托、国原贸易在内的不超过十名(含十名)特定投资者。本次发行所募集的资金扣除发行费用后,将全部用于补充该行核心一级资本,提高资本充足率,增强资本实力和抵御风险能力,支持该行业务拓展和发展战略实施。

郑州控股、百瑞信托、国原贸易分别与郑州银行签署了附条件生效的股份认购协议,承诺认购该行此次非公开发行的部分股份。

据预案显示,郑州控股认购股份数量不少于1.715亿股,认购金额为认购股份数量乘以发行价格;百瑞信托认购金额不超过8.60亿元,且不少于6.60亿元,认购股份数量为认购金额除以发行价格;国原贸易认购金额不超过6.00亿元,且不少于4.50亿元,认购股份数量为认购金额除以发行价格。

本次发行前,郑州控股、百瑞信托和国原贸易分别持有郑州银行约2.16亿股A股、1.15亿股A股及1.99亿股A股。郑州控股的董事长梁嵩巍和百瑞信托的董事樊玉涛均为郑州银行的董事,国原贸易法人朱志晖为该行的监事。根据深交所上市规则等要求本次股份认购构成关联交易。

郑州银行同时指出,而根据监管部门相关规定,郑州控股、百瑞信托、国原贸易认购本次非公开发行的股份,自发行结束之日起36个月内不得上市交易或转让。其他发行对象认购本次非公开发行的股份,自发行结束之日起12个月内不得上市交易或转让。如本次认购完成后,发行对象成为本行的主要股东,其认购本次非公开发行的股份限售期为自发行结束之日起5年。

郑州银行于2015年12月在香港联交所主板挂牌上市,是河南省首家、全国第十家上市的城市商业银行。2018年9月,本行顺利在深交所挂牌上市,首开国内城商行“A+H”股上市先河。郑州银行专注商贸物流金融、小微金融和市民金融领域,服务实体经济,坚持走特色化、差异化发展之路。

郑州银行表示,本次非公开发行有助于本行在利率市场化和金融脱媒加速推进、同业竞争日益加剧的新形势下,加快经营模式转型和增长方式转变,探索开展多元化经营,促进实体经济发展的同时,为实现战略目标提供资本保障。

(原标题:郑州银行拟定增募资最高60亿元 补充核心一级资本)

版权说明:我们转载的文章如涉及版权问题,请您与我们联系,我们将在第一时间删除处理,谢谢。

免责声明:本文观点仅代表作者本人,不代表中国上市公司网立场。其原创性以及文中陈述文字和内容未经本站证实,对本文以及其中全部或者部分内容、文字的真实性、完整性、及时性本站不作任何保证或承诺,请读者仅作参考,并请自行核实相关内容。

上一篇:上海银行深化服务掘金“科创金融”

下一篇:没有了

- 科瑞技术:高度依赖苹果公司有隐忧2019.06.19

- 值得买IPO舆情监测2019.06.12

- 国林环保:员工薪酬合理性存疑2019.06.12

- 元利科技IPO舆情监测2019.05.13

- 首届科创板上市委委员候选人名单2019.03.22

- 三大券商解读科创板:预计三季度开2019.03.04

最新文章

-

茅台集团《梦一樽》

12月18日上午,中国设计业的奥斯卡......

-

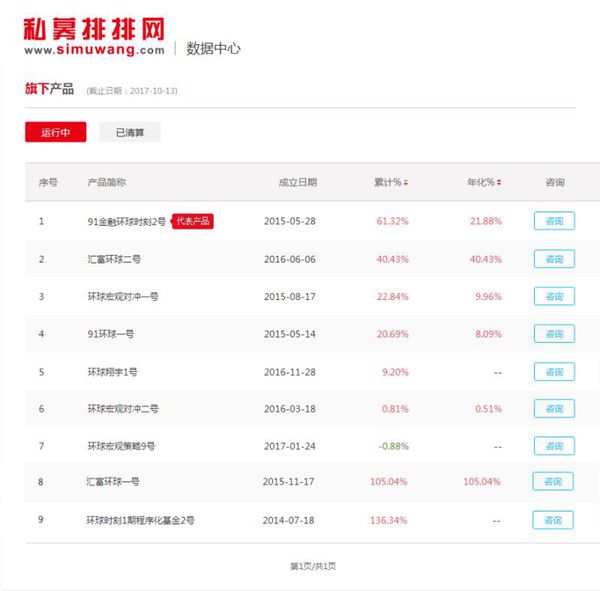

环球时刻:挖掘量化的

学会像智者一样思考,才能像智者一......

-

一周(8月21日-8月27

原标题:一周(8月21日-8月27日)投......

-

信托公司积极布局PP

原标题:信托公司积极布局PPP资产......

推荐文章

-

茅台集团《梦一樽》

12月18日上午,中国设计业的奥斯卡......

-

一周(8月21日-8月27

原标题:一周(8月21日-8月27日)投......

-

信托公司积极布局PP

原标题:信托公司积极布局PPP资产......

热门文章

-

茅台集团《梦一樽》

12月18日上午,中国设计业的奥斯卡......

-

环球时刻:挖掘量化的

学会像智者一样思考,才能像智者一......

-

忙完了“喝酒吃药”

原标题:忙完了“喝酒吃药”,机构......

网友评论