资管新规落地半年:保本理财发行量创今年新低 净值型银行理财数量缓缓涨

尽管落地时间仅半年,但是资管新规(《关于规范金融机构资产管理业务的指导意见》)带给银行理财产品市场的变化已经是十分明显。

《证券日报》记者近日走访银行网点发现,理财和储蓄资金有明显回流银行的趋势,多家银行“新客理财”收益率亮眼;同时,部分银行理财产品募集首日就已认购满额。此外,保本理财的发行量持续下降。

值得一提的是,多家银行理财经理在介绍产品时能够主动提示风险,并建议客户关注资管新规。

保本理财发行量创新低

4月27日,资管新规正式出台。9月28日,《商业银行理财业务监督管理办法》(简称“理财新规”),作为资管新规配套实施细则公布。

在资管新规影响下,今年银行理财产品发行增速放缓。其中,银行保本理财规模有所减少,部分具备资质的银行增加了结构性存款产品规模,净值型银行理财产品数量缓慢增加。

根据融360监测数据,上周(10月19日-10月25日)银行理财产品发行量共2215款,较上期减少了125款;平均七日年化收益率为4.49%,较上期下降了0.02个百分点。其中,保本理财产品发行量共543款,占披露预期收益率产品的26.03%,较上期下降了0.85个百分点,创今年最低水平,保本理财占比仍然在持续下降之中。结构性存款发行量为66款,较上期减少了7款,平均预期最高收益率为3.74%,较上期下降了0.08个百分点。

上述变化在近日公布的上市银行三季报中也有所体现。

平安银行三季报显示,截至2018年9月末,平安银行保本理财产品余额968.76亿元,较上年末降25.1%,结构性存款余额4268.53亿元,较上年末增96.2%,非保本理财产品余额5427.64亿元,较上年末增8.3%。

建设银行三季报显示,理财产品受资管新规实施影响,收入出现同比下滑。

同时,进入第四季度,净值型银行理财产品的数量依旧保持增长态势。《证券日报》记者根据中国理财网数据统计,面向一般个人客户的银行理财产品中,募集起始时间在2018年4月份(资管新规发布前)的净值型银行理财产品共计93只,而募集起始时间在2018年10月份的净值型银行理财产品共计267只,较4月份增长187%。

“新客理财”收益率亮眼

尽管预期收益率呈下降趋势,作为稳健理财的首选,银行理财产品还是获得投资者的追捧。不少投资者纷纷将投资在网贷平台等处的资金撤走,转而购买更为稳健的银行理财产品。

在某城商行网点,大堂宣传栏张贴的本期(10月26日-11月1日)在售的结构性存款产品、人民币保本理财产品标注了“全部售完”,人民币非保本理财产品也仅剩少量额度。据该行理财经理介绍:“近期很多客户主动来买理财产品,热门产品一般半天就会认购满额,有些甚至可能在手慢一些就买不到了。”

同时,《证券日报》记者本周走访发现,各银行发布的理财产品中,“新客户理财”的预期年化收益率十分亮眼。

以总部设在北京的某股份制银行为例,募集期在10月25日-10月31日的产品中,起售金额为5万元,期限为138天的新客理财预期年化收益率达到4.9%,而其他同类型产品的预期年化收益率均在4.6%以下。

以总部设在南方的某股份制银行为例,募集期在10月24日-10月30日产品中,起售金额为1万元,期限为99天的新客户理财预期年化收益率为4.9%,而同类型一年期产品的预期年化收益率仅为4.40%,同类型期限更短的产品的预期年化收益率则更低。

在某国有大行网点,银行为招揽新客还有了“组团”的玩法。该行的理财经理告诉《证券日报》记者:“组团的产品有两种期限,分别为三个月和六个月。5人成团预期年化收益率在原有产品的基础上+0.5%,10人成团预期年化收益率在原有产品的基础上+0.7%。成团后团长还可获得支付贴金券,5人团团长获赠200元,10人团团长获赠800元。仅限新客户参团,起购金额为5万元。可以自己开团,也可以联系银行工作人员快速找到即将成团的加入。”

值得一提的是,与资管新规落地前不同,多家银行理财经理目前对投资者关于风险的提示更为主动。

在某城商行,当本报记者告诉大堂经理之前没有购买过银行理财产品时,大堂经理回应说:“建议考虑下结构性存款或者保本理财,如果金额超过20万元,也可以考虑下大额存单。这些产品的风险等级相对较低。”

在某股份制银行,理财经理在介绍完产品后随之提醒:“别盲目看预期收益率,过往业绩不代表未来的水平。”

同时,还有理财经理向本报记者表示:“这些理财产品都是不保本的,要选择适合自己风险等级的产品。”

(原标题:资管新规落地半年:保本理财发行量创今年新低 净值型银行理财数量缓缓涨)

版权说明:我们转载的文章如涉及版权问题,请您与我们联系,我们将在第一时间删除处理,谢谢。

免责声明:本文观点仅代表作者本人,不代表中国上市公司网立场。其原创性以及文中陈述文字和内容未经本站证实,对本文以及其中全部或者部分内容、文字的真实性、完整性、及时性本站不作任何保证或承诺,请读者仅作参考,并请自行核实相关内容。

上一篇:资金持续流入 银行板块“举足轻重”

下一篇:没有了

- 第十九次全国代表大会报告全文2017.10.18

- 中共十九大隆重开幕2017.10.18

- 新三板企业IPO热情高涨 11家已上2017.10.18

- 新一届发审委委员六大看点2017.10.12

- 抵御合资车下探 上汽荣威超低价冲2018.10.30

- 资管新规落地半年:保本理财发行量2018.10.30

最新文章

-

茅台集团《梦一樽》

12月18日上午,中国设计业的奥斯卡......

-

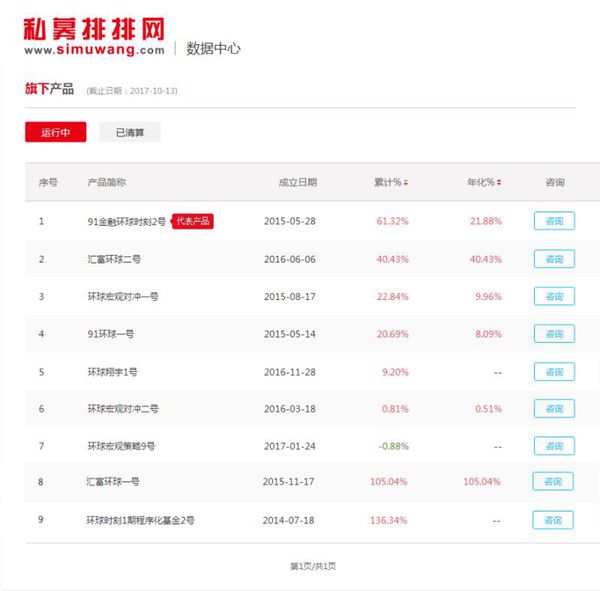

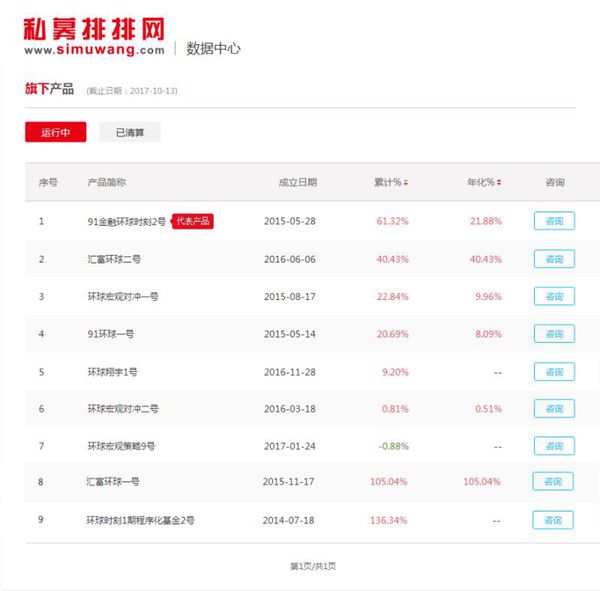

环球时刻:挖掘量化的

学会像智者一样思考,才能像智者一......

-

一周(8月21日-8月27

原标题:一周(8月21日-8月27日)投......

-

信托公司积极布局PP

原标题:信托公司积极布局PPP资产......

推荐文章

-

茅台集团《梦一樽》

12月18日上午,中国设计业的奥斯卡......

-

一周(8月21日-8月27

原标题:一周(8月21日-8月27日)投......

-

信托公司积极布局PP

原标题:信托公司积极布局PPP资产......

热门文章

-

茅台集团《梦一樽》

12月18日上午,中国设计业的奥斯卡......

-

环球时刻:挖掘量化的

学会像智者一样思考,才能像智者一......

-

忙完了“喝酒吃药”

原标题:忙完了“喝酒吃药”,机构......

网友评论