要约收购引追捧 优势进一步凸显

原标题:优势凸显引发追捧 要约收购风生水起

要约收购风起云涌

曾经不温不火的要约收购,今年以来频频出现在国内市场。上周,上海家化披露《要约收购报告书》,向除平安人寿、惠盛实业、太富祥尔以外的上海家化股东发出部分要约收购,要约收购股份数量为1.35亿股,股份比例为20%。完成收购后,家化集团及其关联方将合计持有上海家化52.02%的股权。

Choice数据显示,截至10月19日,包括莫高股份、希努尔、玉龙股份在内,今年共有16家上市公司发起要约收购,而去年全年要约收购数量仅有9起。截至目前,海南海药、莫高股份、云南白药等7家公司的要约收购已经完成,8家上市公司的要约收购事项仍在推进之中,易见股份要约收购宣告失败。

近年来,要约收购呈爆发趋势。定增并购圈统计显示,自2003年至2017年6月期间发生的要约案例不足90起,其中自2013年起的近五年以来发生的(含2017年正在进展中的)要约案例有近40余起,占最近十五年要约总量的近半数。

值得注意的是,近三年来要约收购案例有明显增多迹象。Choice统计显示,自2015年起的近三年来发生的(含2017年正在进展中的)要约案例有31起,较2014年、2013年、2012年三年总和增长达35%。

从类型来看,A股主流要约收购主要有两种:一是因触发法定要约义务而发起的全面要约,二是收购人为巩固控制权甚至“夺权”发起的部分要约收购。前一类主要是收购人因股权转让、发行股份购买资产等方式导致拥有权益的股份超过该公司已发行股份的30%,按照法律规定,不得不向该公司所有股东发出全面要约。

“以往要约收购市场,强制性全面要约是主流。收购人事先通过其他方式已经取得了足够股份,通过要约收购进一步增持股份意愿不强,只是因为触碰红线被迫为之。因此收购方会刻意压低要约价格,令收购价格和规定基准价格持平或者溢价很小,这样接受要约股东少,付出的额外成本也比较小。”深圳一家私募机构负责人指出,但今年以来,控股股东为巩固控制权或收购方“夺权”引发的部分要约收购明显增多,最显著的特点是收购方确实是诚心实意地收购,要约收购溢价多在10%到20%之间。

收购优势进一步凸显

在部分要约中,由现任大股东发起的、为了巩固控制权的要约收购占据主流。以汉商集团为例,9月30日公告称,控股股东汉阳区国资办拟向汉商集团其他股东发出的部分要约,要约收购比例为5.01%,旨在提高汉阳区国资办对汉商集团的持股比例,巩固国有控股权。

“控股股东此举更多是为了谋求绝对的控制权,不断扩大影响力,以便在公司战略发展、产业整合上有更多的话语权,占据绝对主导。”一位投行分析人士告诉记者。作为佐证,从目前涉足要约收购的上市公司看,其产业横向和上下游整合目的明显,如中远海控要约收购东方海外国际,其总体运力规模和市场份额有望进一步提高;中国平安再次启动对上海家化的要约收购,上海家化有望通过资产注入或自主并购成为平安大消费平台。

除了巩固控制权外,以争夺控制权为目的的要约收购开始增多。以爱建集团为例,广州基金联手华豚企业自今年4月开始举牌爱建集团,继而提出要约收购爱建集团30%的股权,引爆上市公司控制权之争,在经历停牌、举报、监管问询后已达成和解。类似的股权争夺战也发生在ST生化身上,6月28日ST生化公告称,杭州浙民投天弘投资合伙企业拟要约收购公司27.49%股权,从而取得ST生化的控制权。

深圳某私募机构投资总监告诉记者,要约收购和二级市场举牌都是争夺上市公司控制权的重要手段,但监管层加强对举牌资金来源审查以及对股东持股变动的信息披露要求的强化,均限制了举牌行为,将这部分需求挤向要约收购。“从收购方角度来说,虽然要约收购价相比市场价一般都有溢价,但收购成本可以一开始就设定好,并且对二级市场股价波动相对较小。如果通过二级市场举牌,信披后往往会吸引资金进入拉高股价,举牌的成本也会不断抬高。”该投资总监表示。

上述深圳私募机构负责人指出,再融资新政、减持新规等政策出台后,公司再融资规模和时间、大股东减持都受到限制,收购方通过大宗交易、协议转让等方式实现对上市公司的收购越来越难,导致更多收购方取道收购要约,未来要约收购在并购重组中的优势将进一步凸显。

民享投资创始合伙人程韬指出,要约收购最大的特点是在所有股东平等获取信息的基础上,向全体股东公开发出要约并由股东自主作出选择。既提高了收购的效率,有利于防止各种内幕交易,保障全体股东尤其是中小股东的利益。随着并购市场逐步成熟,这一方式将越来越受到青睐。

资金追捧暗藏隐患

除了数量激增之外,要约收购相关概念股也颇受资金关注。据中国证券报记者统计,除了6起因要约失败或正在准备过程未公布要约起始日收盘价外,剩余10起收购案例中,有6起要约起始日收盘价较要约价格出现溢价,其中溢价最高达93.36%。

公布要约收购报告书后,10月13日复牌的上海家化开盘后牢牢封住涨停板。当日盘中两笔大单成交逾5.6亿元,最终仍以涨停价35.39元/股收盘,离38元/股的要约收购价差距仅有7.37%。截至10月19日收盘,上海家化每股36.29元,距离要约收购价格只有一步之遥。

上述深圳某私募机构投资总监指出,要约概念股备受追捧主要原因是投资者看中其中的套利机会。一般部分要约收购价格都会较当前二级市场价格出现不同程度的溢价,被要约的上市公司资质越好,其溢价空间会越大,收购方需要借此来吸引股东接受要约。对于投资者来说,只要在要约价格之下买入,到时候接受要约,就能获得买入价相比较要约价的折价。

“另外,要约收购消息放出后往往能够刺激股价大涨,尤其是要约收购涉及实际控制人变更或资产重组,如果收购方有比较强的背景,更有利于改善上市公司整体质量,这类要约收购公告更容易引发市场追捧。”上述深圳某私募机构投资总监告诉记者。

需要注意的是,要约收购套利背后也暗藏风险。业内人士指出,对于要约收购而言,最大的不确定性就是要约收购事件能否成行。事实上,今年以来要约收购失败案例也不在少数。如10月13日易见股份公告称,云南世博旅游控股集团有限公司尚未获得上级单位华侨城集团公司对本次交易的审批通过,未能在延长期限届满时签订正式的增资扩股协议及其他配套文件,本次增资扩股事项终止,要约收购事宜也随之终止。

“要约收购能否顺利进行受到很多因素影响,比如公布要约后股价大涨超过要约收购价,股东不愿意接受要约,或者此前协议转让、增资扩股事项夭折等,一旦要约失败,高位追进去的资金很容易被套住。”该业内人士告诉记者。

上述深圳某私募机构投资总监指出:“部分要约收购情况下,收购方收购规模是有限的,股东接受要约的股数越多,最终获配比例将越低,其余股权将在收购完成后返还。如果接受要约股数大幅超过收购规模,很可能大家最后都赚不到钱。”

数据显示,今年以来,A股要约收购案例已达16起,而去年全年要约收购仅9起。值得注意的是,与因触发法定要约义务而引发的全面要约不同,今年以来,收购人为巩固控制权甚至“夺权”发起的部分要约收购明显增多。分析人士指出,监管层加强对举牌资金来源审查以及股东持股变动信披要求的强化,将部分举牌需求挤向要约收购。此外,伴随再融资新政、减持新规等政策出台,通过定增、协议转让等方式实现对上市公司的收购越来越难,要约收购在资本市场的优势进一步凸显。

除了数量激增之外,要约收购相关概念股也获得资金青睐。据中国证券报记者统计,除了6起因要约失败或正在准备过程未公布要约起始日收盘价外,剩余10起收购案例中,有6起要约起始日收盘价较要约价格出现溢价。分析人士指出,要约收购能否顺利进行受到很多因素影响,套利背后暗藏风险,要约收购事件能否成行及接受要约股数大幅超过收购规模,都可能导致利空。

上一篇:产业逻辑引领举牌偏向“稳健”“双赢”

下一篇:没有了

- 2017年智能制造试点示范项目名单2017.10.17

- 前三季度全国财政收入增幅9.7%2017.10.17

- 量子通信行业第一股市值超百亿2017.10.17

- 证监会重点关注IPO四大问题2017.10.10

- 年内300家新三板企业退出做市转让2017.10.10

- 南京地区首套房贷款利率上浮达302017.08.23

最新文章

-

中共十九大隆重开幕

砥砺奋进,继往开来。10月18日上午......

-

贵阳银行:二十年砥砺

贵阳银行成立二十周年暨上市一周......

-

周小川:中国经济转型

“去杠杆取得初步效果,经济增长的......

-

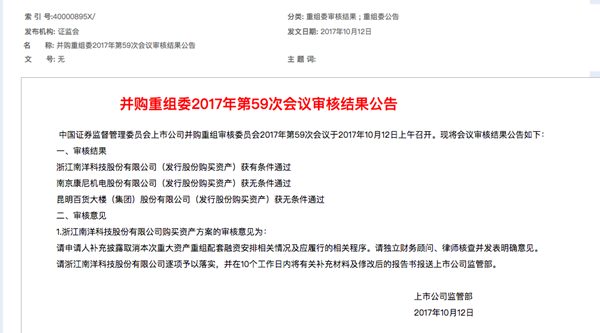

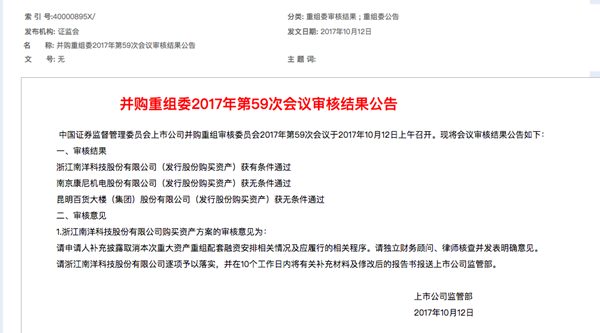

连续两度修改方案 昆

原标题:昆百大重组瘦身获无条件通......

推荐文章

-

贵阳银行:二十年砥砺

贵阳银行成立二十周年暨上市一周......

-

连续两度修改方案 昆

原标题:昆百大重组瘦身获无条件通......

-

中国上市公司网高江

日前,广西来宾市投资环境推介会在......

热门文章

-

中共十九大隆重开幕

砥砺奋进,继往开来。10月18日上午......

-

贵阳银行:二十年砥砺

贵阳银行成立二十周年暨上市一周......

-

周小川:中国经济转型

“去杠杆取得初步效果,经济增长的......