券商资管规模排名中信还是老大 但同比少了2500亿

昨日晚间,中国证券投资基金业协会披露了今年一季度券商资管月均规模排名。整体来看,券商资管规模下滑的趋势不变,但是在去通道,转型主动管理的共识之下,券商主动管理月均规模占总规模的比例为35.18%,创2018年以来的新高。

一季度前20强券商资管月均规模减少近1万亿元 “老大哥”中信证券下降最多

意料中的下滑。数据显示,2019年一季度,证券公司资产管理月均规模前20名合计规模为8.39万亿元,较2018年减少9655.52亿元,降幅为10.32%。

具体来看,前20强中,有15家券商一季度月均规模较去年月均规模有所下滑。其中8家下降超500亿元,分别为中信证券、申万宏源证券、中银国际证券、广发资管、华福证券、国君资管、招商资管和安信证券。值得注意的是,中信证券和申万宏源证券2家资管月均规模下降超过1000亿元。

今年一季度,中信证券稳居资管月均规模首位,达1.29万亿元,较去年月均规模下降2557.14亿元,申万宏源一季度资管月均规模为6426.47亿元,较去年月均规模下降1136.26亿元。

4家券商资管一季度月均规模较去年月均规模有所增加,分别为江海证券、中信建投证券、华泰资管和第一创业证券,分别增加827.94亿元、400.35亿元、366.85亿元和22.65亿元。

与此同时,国信证券首次跻身资管月均规模前20强,位居第19位,规模达1770.71亿元。国信证券去年年报显示,2019年公司将大力发展各类主动管理业务,积极开展资产证券化业务,不断完善大集合资管产品规范运作。

首创证券研发部总经理王剑辉认为,资管新规后通道类业务逐渐退出历史舞台,使得券商整体资管规模暂时出现下滑,目前多数券商已经进入“去通道”后期阶段,大部分的通道产品基本已经完结,未来这种下滑的局面不会再持续

11家券商主动管理月均规模下滑 德邦证券重新上榜

从主动管理月均规模来看,2019年一季度,券商主动管理资产月均规模前20名合计规模达2.95万亿元,相比2018年主动管理月均规模减少了905.78亿元,同比下降2.98%。此外,数据显示,今年一季度,前20强主动管理月均资管规模占券商月均总规模的35.18%,较2018年末上升2.67%。

具体来看,前20名中,有4家主动管理月均规模超过2000亿元,分别为中信证券、国君资管、广发资管和华泰资管,其中,中信证券一季度主动管理月均规模达5130.64亿元,超过第二名逾200亿元。

值得注意的是,有8家券商主动管理月均规模较去年月均水平有所上涨,其中,招商资管、中信建投证券和海通资管规模增加超过100亿元,今年一季度,招商资管主动管理月均规模实现1335.9亿元,较去年主动管理月均规模增加319.32亿元,增加额最大。

德邦证券时隔三个季度后重新上榜,以851.00亿元的主动管理规模位居第15位。

11家券商主动管理月均规模出现不同程度的下滑,其中6家较去年主动管理月均规模下降超过100亿元,其中中信证券下降最多,直接减少889.87亿元。中信证券在去年年报里表示,2019年,公司的资产管理业务将继续坚持“立足机构、兼顾零售”的总体发展思路,努力提升投研专业化,积极推进投研成果转化,不断做大主动管理规模。

业内人士指出,资管新规的出台,搭建了资管行业未来规范化发展的运行框架,为行业走上可持续发展道路建立长效机制,引导业务回归主动管理、完成净值化转型,鼓励资管机构提升资产配置和风险定价能力,从而切实服务实体经济的投融资需求。在行业转型的新时代,资产管理机构需要充分整合自身资源,突出优势禀赋,重塑核心竞争力。

(原标题:券商资管规模排名来了!中信证券还是老大,但比去年少了2500多亿)

版权说明:我们转载的文章如涉及版权问题,请您与我们联系,我们将在第一时间删除处理,谢谢。

免责声明:本文观点仅代表作者本人,不代表中国上市公司网立场。其原创性以及文中陈述文字和内容未经本站证实,对本文以及其中全部或者部分内容、文字的真实性、完整性、及时性本站不作任何保证或承诺,请读者仅作参考,并请自行核实相关内容。

上一篇:机构看好券商股配置机会

下一篇:没有了

- 元利科技IPO舆情监测2019.05.13

- 首届科创板上市委委员候选人名单2019.03.22

- 三大券商解读科创板:预计三季度开2019.03.04

- 赛意信息携工业互联网示范线亮相2019.02.22

- 获华盖、晨兴投资,数坤科技闯入A2018.07.23

- 本轮反弹超六成个股上涨业绩预增2018.07.20

最新文章

-

三大券商解读科创板

科创板规则日前出炉,科创板对A股......

-

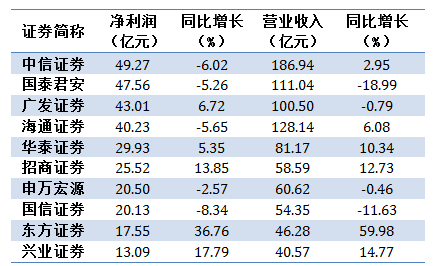

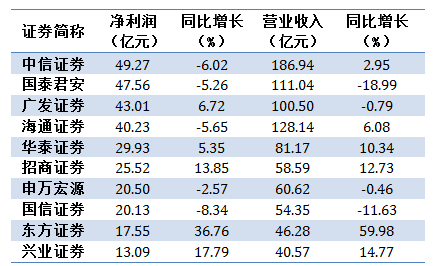

27家上市券商亮出上

随着各大券商陆续披露2017年中......

-

中上协召开第二届监

原标题:中上协召开第二届监事会专......

-

西南证券确认被证监

停牌两天的西南证券(600369)6月2......

推荐文章

-

中信信托增资至100亿

⊙记者唐真龙○编辑于勇 中信信托......

-

证券公司代卖保险产

证券公司代卖保险产品将成行券商......

-

IPO突击检查 保荐机

“估计现在开始到三月底,飞......

热门文章

-

三大券商解读科创板

科创板规则日前出炉,科创板对A股......

-

27家上市券商亮出上

随着各大券商陆续披露2017年中......

-

今日开盘:沪指高开0

从盘面上来看,高送转、3D打印、旅......

网友评论