科创板企业上市已为律所贡献上亿收入

在资本市场上,律师事务所作为中介机构,与保荐券商和会计师事务所一同为首发(IPO)项目保驾护航。在科创板横空出世后,此前在IPO业务方面具有优势的律所及律师团队收获满满。

从目前已上市的28家科创板企业来看,其付出的法律费用合计1.07亿元,平均每家383.69万元,均价略高于近期主板上市企业。

在具体业务上,一家服务企业已成功上市的律师团队向记者介绍称,从监管部门问询科创板企业情况来看,对律所尽调工作中的调查深度更为关注。

15家律所入账1.07亿

在企业上市进程中,律师事务所作为不可或缺的专业法律服务机构,为推动科创板企业的申报进程贡献良多。

相对券商参与情况来看,科创板项目资源向行业高端大所集中,尤其在非诉业务方面具有明显优势的各家律所。就目前已获受理的151家科创板企业(含已上市的28家)而言,为其提供服务的律师事务所数量共有35家。其中,服务数量居前的律所名单与参与2018年A股IPO数量的榜单高度吻合。

具体而言,在35家律所中,国浩律师事务所优势明显,共为20家已获受理的科创板企业提供服务。中伦律师事务所紧随其后,服务数量达15家。此外,君合、德恒、金杜、国枫等知名大律所服务数量也在10家以上。TOP10律所合计服务数量达到109家,占比超过七成。

根据目前已上市的28家科创板企业披露数据,参与法律服务的律师事务所有15家,合计法律费用为1.07亿元,平均每家383.69万元,均价略高于近期主板上市企业。其中,为光峰科技提供法律服务的君合单笔法律费用为820万元,在28家科创板企业中居首。而从总金额来看,国浩共服务澜起科技、容百科技、瀚川智能、西部超导四家,合计获得1336.23万元的法律费用。

对此,有法律人士向记者表示,对证券法律市场来说,科创板带来新一波的增长点。律师工作的收费水平需要综合各方面因素而定,例如企业上市的难度、企业规模、体量、性质等,因此很难去做横向比较。从目前工作量情况看,与收费水平还是比较匹配的。

审查对律所

专业性要求高

在科创板制度全新落地之下,相对于金融专业知识,法律政策因素变动幅度更大。从科创板的各项规定以及反馈问询所提出的问题来看,科创板在审核过程中更注重核心发展内容,对于从事科创板上市服务律师和律师事务所的专业性要求也更高。

对此,记者采访了中银律师事务所科创板项目相关承办律师。该律师介绍,律师作为专业中介机构,在申报、问询、发行过程中主要负责为企业提供相关法律方面的服务,重点在于企业运营及上市的合规性管理。在现行科创板相关监管制度之下,律师在核查工作中,最重要的还是在于上市条件的问题,特别是上市规则规定的五项财务指标的论证。

事实上,由于科创板设置了“5+2+2”的上市标准,对于非采用普遍“标准一”、“标准四”的企业来说,尽调工作更需格外注意。在监管部门多轮问询中,律师事务所大多需要再次出具补充法律意见书,对需进一步核查的问题进行说明核实内容和核查手段。

该承办律师介绍,在调查过程中主要分书面审查以及现场核查两种方式,书面审查主要集中在历史沿革、业务资质等方面,现场核查主要是公司的业务开展、股东访谈等等。与其他板块发行上市相比,尽调工作的手段基本差别不大,但是从问询来看,交易所还是要求律师在行业及技术专业性方面加强调查深度。

在人员配备方面,该律师进一步介绍称,证券法律业务因其工作特殊性,所以团队人员贵精不贵多,目前中银所已获注册的项目整体投入在6人~8人之间,还不包括一些非核心的辅助性人员。主要还是依照尽调过程中的各个方面分工合作。应当注意的是,上市工作是一个讲究专业合作的领域,在项目中与保荐机构、审计机构之间的协作是保证企业顺利上市的重要一环。

(原标题:科创板企业上市已为律所贡献上亿收入)

版权说明:我们转载的文章如涉及版权问题,请您与我们联系,我们将在第一时间删除处理,谢谢。

免责声明:本文观点仅代表作者本人,不代表中国上市公司网立场。其原创性以及文中陈述文字和内容未经本站证实,对本文以及其中全部或者部分内容、文字的真实性、完整性、及时性本站不作任何保证或承诺,请读者仅作参考,并请自行核实相关内容。

上一篇:北京公布参与P2P现场验收的律所、会计师事务所名单 这20家机构中标

下一篇:没有了

- 多家新三板公司近期撤回上市申请2019.08.14

- 监管部门联袂发声“撑A股” 专家2019.08.14

- 科瑞技术:高度依赖苹果公司有隐忧2019.06.19

- 值得买IPO舆情监测2019.06.12

- 国林环保:员工薪酬合理性存疑2019.06.12

- 元利科技IPO舆情监测2019.05.13

最新文章

-

三大券商解读科创板

科创板规则日前出炉,科创板对A股......

-

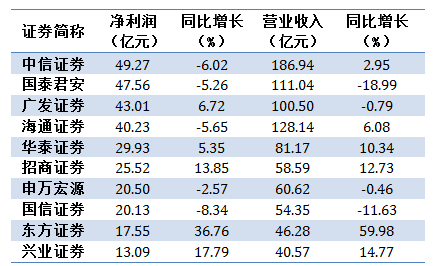

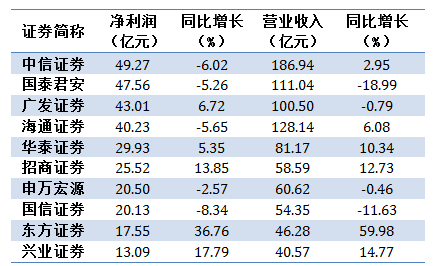

27家上市券商亮出上

随着各大券商陆续披露2017年中......

-

中上协召开第二届监

原标题:中上协召开第二届监事会专......

-

西南证券确认被证监

停牌两天的西南证券(600369)6月2......

推荐文章

-

中信信托增资至100亿

⊙记者唐真龙○编辑于勇 中信信托......

-

证券公司代卖保险产

证券公司代卖保险产品将成行券商......

-

IPO突击检查 保荐机

“估计现在开始到三月底,飞......

热门文章

-

三大券商解读科创板

科创板规则日前出炉,科创板对A股......

-

27家上市券商亮出上

随着各大券商陆续披露2017年中......

-

今日开盘:沪指高开0

从盘面上来看,高送转、3D打印、旅......

网友评论