借并购基金渠道 “PE+上市公司”模式再升温

在沉寂了一段时间之后,2019年年初,借助合作设立并购基金渠道,“PE+上市公司”模式再度升温。业内人士认为,对PE机构而言,牵手上市公司一定程度上相当于提前锁定了退出渠道;对上市公司而言,现阶段也的确存在突出的并购需求。不过,从过去经验看,部分并购基金设立后进展缓慢,并购预期落空风险值得警惕。

瞄准上市公司并购需求

受上市公司并购重组预期增强影响,近期“PE+上市公司”模式再度活跃。“2018年二级市场估值调整,投资退出遭遇一定困难,导致围绕产业上下游的并购整合模式升温。不少PE机构开始通过组建并购基金的方式与一些产业龙头或上市公司进行组合投资,参与到企业上下游的整合过程中。”山东某PE机构董事总经理表示。

据他介绍,通过与上市公司合作设立并购基金的方式,其所在的机构在2018年资本寒冬中募集到不少资金。记者粗略统计发现,仅2019年以来就有多只“PE+上市公司”模式的并购基金宣告成立。1月19日,上市公司宣布天睿教育产业一期私募投资基金募集完毕,产业基金的类型为契约型基金,其中威创股份出资2559万元,天风天睿为基金管理人;1月10日,上市公司凯龙股份宣布与道格资本共同设立产业基金,双方拟通过共同设立产业基金的方式,在军民融合及公司产业链上发现和寻找潜在合作伙伴和产业资源,并通过战略投资建立联系。

“近期我们一直在帮一家上市公司整合医疗美容业务,他们希望将国内医疗美容领域有潜力的公司整合到平台上去,这与他们原来的主营业务并不相同。通过并购打造新的场景或者进入新的行业,是现阶段上市公司非常突出的需求。”北京某PE机构合伙人表示。资料显示,该PE机构目前LP(有限合伙人)包括十余家A股上市公司、多只专业母基金等,投资方向主要聚焦于TMT领域中ToB企业级服务等细分领域。

“僵尸基金”难题待解

不过,并不是所有的并购基金设立后都会取得预期效果,部分基金业务一直难有进展而成为“僵尸基金”,不得不选择终止。2018年12月17日,上市公司光韵达公告终止设立敦汇新毅激光及智能制造产业投资基金(有限合伙)。此前,2018年1月16日,光韵达董事会审议通过了《关于投资设立并购基金暨关联交易的议案》,同意公司与创投汇富、新毅投资签署《激光及智能制造产业投资基金合作框架协议》。对于终止原因,公告称公司原拟通过该投资并购基金整合激光产业链上下游资源,提升公司综合竞争力和盈利能力,但随着宏观形势和投融资环境的变化,产业基金一直未能寻求到较合适的投资标的。

2018年12月6日,上市公司智慧能源发布《关于终止并购基金暨关联交易的公告》称,围绕“全球领先的智慧能源、智慧城市服务商”的发展战略,公司积极进行资源的梳理整合和业务的实施调整。因公司资金集中于主业运营,外部募集资金困难,经各方审慎讨论后,公司拟与相关各方(包括PE机构)签署协议,决定终止无锡远东国联智慧能源投资企业(有限合伙)以及慧村储能产业并购投资中心(有限合伙)并购基金项目的合作。

“2018年我们在交易上遇到很多困难,二级市场股价波动太大,导致并购交易被迫终止。”前述合伙人表示。在业内人士看来,“僵尸基金”的出现不能排除部分上市公司设立并购基金并非为了产业投资和并购,而是为了二级市场的溢价效应。

值得一提的是,除了设立并购基金,部分PE机构也将触角伸向了壳股。北京某PE机构副总裁日前表示,在基础并购业务之外,2018年加大了对借壳类业务的投入。“2018年我们所接触的壳股50-60家,且大部分已经进行过深入沟通。尽调结果显示,上市公司财务状况参差不齐,而这是投资机构参与并购非常关注的一点。”

事实上,从过去经验看,PE机构运作壳股效果并不理想。业内人士认为,壳公司存在被借壳预期,部分公司存并购重组可能,但此类事件存在诸多不确定性。

(原标题:借并购基金渠道 “PE+上市公司”模式再升温)

版权说明:我们转载的文章如涉及版权问题,请您与我们联系,我们将在第一时间删除处理,谢谢。

免责声明:本文观点仅代表作者本人,不代表中国上市公司网立场。其原创性以及文中陈述文字和内容未经本站证实,对本文以及其中全部或者部分内容、文字的真实性、完整性、及时性本站不作任何保证或承诺,请读者仅作参考,并请自行核实相关内容。

上一篇:公募2018持仓全景图:增持万科减持茅台 三成公司逆势加仓

下一篇:没有了

- 获华盖、晨兴投资,数坤科技闯入A2018.07.23

- 本轮反弹超六成个股上涨业绩预增2018.07.20

- 小米拟全球发售21.80亿股 发行CD2018.06.26

- 美团招股书披露141亿元收购摩拜2018.06.26

- 定向降准又降息 小微企业再获政策2018.06.26

- A股震荡加大 可阶段性提高货币基2018.06.21

最新文章

-

茅台集团《梦一樽》

12月18日上午,中国设计业的奥斯卡......

-

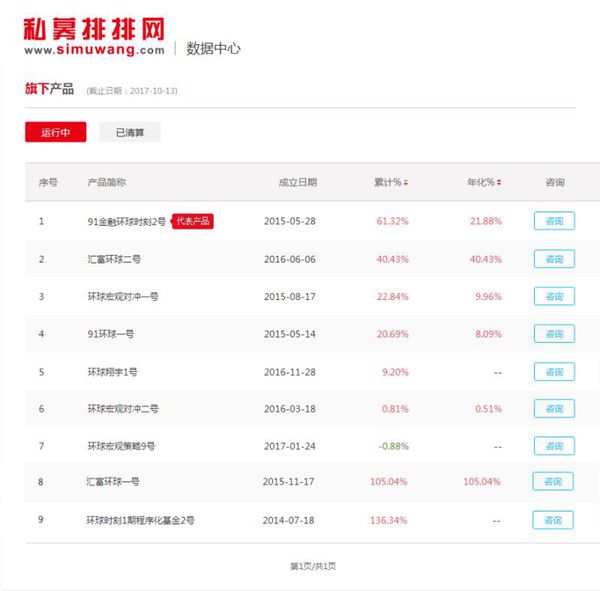

环球时刻:挖掘量化的

学会像智者一样思考,才能像智者一......

-

一周(8月21日-8月27

原标题:一周(8月21日-8月27日)投......

-

信托公司积极布局PP

原标题:信托公司积极布局PPP资产......

推荐文章

-

茅台集团《梦一樽》

12月18日上午,中国设计业的奥斯卡......

-

一周(8月21日-8月27

原标题:一周(8月21日-8月27日)投......

-

信托公司积极布局PP

原标题:信托公司积极布局PPP资产......

热门文章

-

茅台集团《梦一樽》

12月18日上午,中国设计业的奥斯卡......

-

环球时刻:挖掘量化的

学会像智者一样思考,才能像智者一......

-

忙完了“喝酒吃药”

原标题:忙完了“喝酒吃药”,机构......

网友评论