高负债压顶 中小房企罔顾破发潮扎堆赴港IPO

今年以来,内地公司扎堆奔赴港交所上市,但纷纷遭遇破发。统计显示,截至9月初,今年港股上市的140家公司共有118家破发,破发率高达82.52%。

尽管如此,高负债压顶的中小房企仍然接受了港股估值偏低的现实。近日,包括银城国际、德信中国、美的置业、大发地产在内的多家中小房企,纷纷递交招股说明书赴港IPO。

10月11日,美的置业(03990,HK)和大发地产(06111,HK)在香港联交所敲钟上市。前者开盘报16.6港元,低于招股价17港元,收盘价15.88港元,下跌达6.59%;后者开盘报价4.2港元,最高涨至4.26港元,收盘价仍保持在4.2港元。

国际地产资管公司协纵策略管理集团联合创始人黄立冲向《每日经济新闻》记者表示:“现在这个时间段对房企来说赴港IPO发行是非常不利的。目前港股IPO基本的现状是,要想在市场上不加任何附带条件的发售股份是非常困难的。这也意味着,这些房企在销售的时候要安排自己的好友和粉丝来购买,想要社会上的资本来购买是相当困难的。”

图片来源:视觉中国

折价赴港IPO求生

2018年以来,TOP100房企的市占率从2014年末的不到40%上涨至2018年中的近70%。目前,TOP50房企的市占率近60%,TOP10房企近30%;在金融严监管、去杠杆的态势下,行业正在向回款快、高周转、存量资产优质的龙头房企集中。

而近期货币化安置政策的逐渐离场,对中小房企来说无疑是一场冷冷的冰雨。渤海证券研报指出,随着棚改货币化的退潮,叠加融资环境的收紧,由于中小房企基本面对棚改货币化依赖度较大,市场份额收缩,同时受融资收紧冲击更大。

头部房企正忙于更名进行多元化转型,对于中小房企而言则是要先活下来。今年以来已经有多家中小型房企被并购,比如中天城投在2017年4月更名为中天金融(000540,SZ)后,当年8月即宣布资产重组,至今年3月最终确定以246亿元出售中天城投全部股权,彻底剥离原有地产业务;中航地产则将房地产开发业务全部转给保利地产(600048,SH),并更名为中航善达(000043,SZ)。

10月11日,香港恒生指数跌3.54%至25266.37点,所有板块全线翻绿,新股延续破发潮。今年以来,恒指已跌超15%。

但比起在A股排队,实行注册制的港股上市速度更快。债务压身的中小房企为了早日实现上市融资,不得不接受港股估值较低的现实。

黄立冲向《每日经济新闻》记者表示,事实上,房企在A股和港股上市的区别很大一部分原因在于估值,在香港上市估值会偏低。最近,不论恒大还是碧桂园都遭受了相当大的下跌压力,这种下跌压力或将持续。现在房企上市先不讲为了发展,而是为了寻找安全的港湾。毕竟上市公司的融资渠道更多一些,在未来市场环境下有更好的机会。

截至2018年9月27日,中国证监会受理首发及发行存托凭证企业292家,其中已过会32家,未过会260家。未过会企业中正常待审企业230家,中止审查企业30家。房地产企业中,万达商业地产、广州富力地产、同策房产咨询、金辉集团、首创置业等继续保持“已反馈”状态。按照申报企业排序,分别位列第67、68、69、70、72名。其中万达商业三年前就报送了招股书。

以近期谋求在港上市的恒达、德信、银城、美的置业4家房企为例,这些房企负债率均处于高位。2015年至2017年,恒达集团的资产负债率分别为677%、762.7%、406.6%,德信中国的净资产负债率分别为278.7%、435.2%、275.7%,银城国际的资本负债率分别为141.1%、238.7%、284.9%,美的置业净负债率分别为622.1%、624.7%、118.9%。

比起在A股排队,赴港上市似乎更能解这些中小房企的燃眉之急。

从近期房企赴港IPO的情况来看,或将折价出让股份才有可能募集资金。据悉,弘阳地产最终以每股2.28港元定价,仅为4.07港元净资产的56%。挂牌后其股价有小幅上涨,但截至10月10日收盘,每股2.90元,市净率为0.8。

10月11日,美的置业(03990.HK)在香港联交所敲钟上市,开盘报16.6港元,低于招股价17港元,收盘价15.88港元,下跌达6.59%;同日登陆港交所的大发地产(06111,HK)开盘报价4.2港元,最高涨至4.26港元,收盘价仍保持在4.2港元。

区域性房企风险大

有业内人士表示,过去房地产市场的高速发展很大一部分原因得益于地价上涨。因此,操盘能力不强但手中有地的中小房企亦能在市场中获取高额回报。而现在形势早已转变,头部企业也在讲现金为王。

今年上半年,房地产市场监管政策保持高压,加之流动性环境紧张及债券市场信用事件爆发,房地产开发资金来源中的国内贷款规模累计同比快速下降,大部分房企在上半年加速周转和推盘,在商品房销售的支撑下进行资金周转。

申万宏源研究报告指出,中小房企在再融资和销售回款等方面均具有明显劣势,后期风险可能暴露,尤其要注意2018年到期债务多、杠杆高、项目主要布局在非环核心城市的三四线城市中小房企。

而实际上,部分中小房企的确面临周转慢等问题。如绿景(中国)地产投资有限公司(00095,HK,以下简称“绿景地产”)开发的绿景红树湾壹号项目预计于2015年12月份开盘预售,但因一直无法取得预售许可导致入市时间一再拖延,而绿景地产参与绿景红树湾项目开发至少已有6年之久;再如目前递交招股说明书的银城国际,在2016年~2017年间拿的三宗土地至今尚未开工,其中位于南京的两宗土地既未开工也未动迁。

另一方面,因未形成全国化布局,多数中小房企项目集中度较高,尤其是长三角区域。如德信布局杭州,深耕南京22年的弘阳地产,以及50%以上项目收益集中于南京的银城国际等。

易居研究院智库研究中心总监严跃进向《每日经济新闻》记者表示,区域性的企业要警惕市场周期性调整和政策管控等风险,若房企土地储备过于集中在个别城市,一旦市场降温,企业将面临很大风险。区域性房企应该在总部定位、全国重点城市拿地等方面形成较好的战略思路,这是最关键的地方。

(原标题:高负债压顶 中小房企罔顾破发潮扎堆赴港IPO)

版权说明:我们转载的文章如涉及版权问题,请您与我们联系,我们将在第一时间删除处理,谢谢。

免责声明:本文观点仅代表作者本人,不代表中国上市公司网立场。其原创性以及文中陈述文字和内容未经本站证实,对本文以及其中全部或者部分内容、文字的真实性、完整性、及时性本站不作任何保证或承诺,请读者仅作参考,并请自行核实相关内容。

上一篇:密集转让房地产项目 国企地产业务板块分拆重组或提速

下一篇:没有了

- 第十九次全国代表大会报告全文2017.10.18

- 中共十九大隆重开幕2017.10.18

- 新三板企业IPO热情高涨 11家已上2017.10.18

- 新一届发审委委员六大看点2017.10.12

- 107家公司披露三季报预告 10家业2018.10.12

- 高负债压顶 中小房企罔顾破发潮扎2018.10.12

最新文章

-

国内油价今日或年内

原标题:国内油价今日或年内第七次......

-

文化部:到2020年 公

原标题:文化部:到2020年公共图书......

-

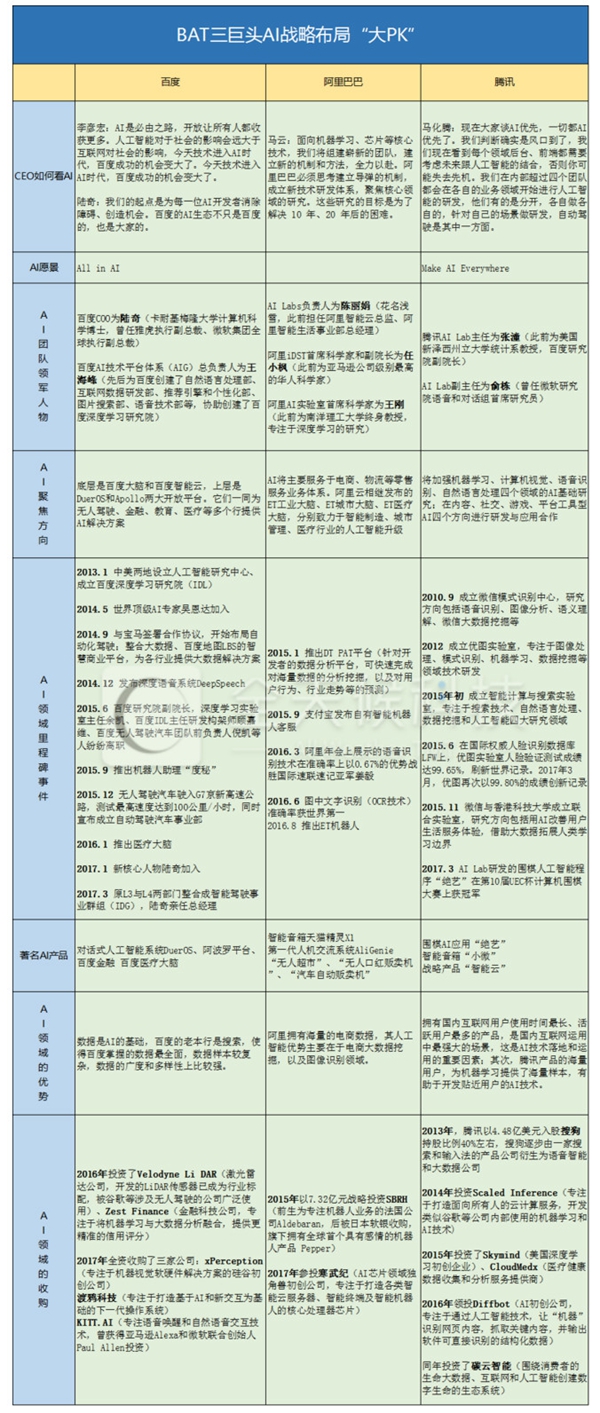

互联网企业大咖解密

原标题:互联网企业大咖解密:“大......

-

中国服务机器人产业

原标题:中国服务机器人产业初露端......

推荐文章

-

国内油价今日或年内

原标题:国内油价今日或年内第七次......

-

文化部:到2020年 公

原标题:文化部:到2020年公共图书......

-

互联网企业大咖解密

原标题:互联网企业大咖解密:“大......

热门文章

-

中国服务机器人产业

原标题:中国服务机器人产业初露端......

-

儿童文学:文学性与市

原标题:儿童文学:文学性与市场性......

-

一文看清BAT人工智能

原标题:一文看清BAT人工智能布局......

网友评论