美的置业欲赴港上市

虽然其招股说明书上没有提及千亿目标,但文件显示,公司将致力于成为中国十大房地产开发商之一,目标是覆盖中国50个城市,并成为“房地产开发+产业”的复合型企业。

从零开始到年销售500亿,美的集团何享健家族的地产业务也要上市了。

5月31日,美的置业控股有限公司(简称美的置业控股)在港交所披露预上市文件,其保荐人是法巴及中信里昂证券。

文件显示,美的置业为何享健家族企业,2004年,何享健获得美的置业集团多数股权,并在2013年设立BVI公司,将股权转让给儿媳卢德燕,后通过一致行动人协议安排,共同成为美的置业的控股股东。

作为何享健家族电器之外的又一重要业务,美的置业在多年发展中,已成长为区域龙头,深耕珠三角,并已拓展至全国。

根据中国指数研究院统计,2017年,美的地产销售金额达510亿;克而瑞的数据则是权益金额451亿,位列全国房企前50强,未来三年,公司也有冲击千亿的目标。

美的地产IPO

美的地产业务上市其实早有计划。

2009年10月,美的建业(英属维京群岛)设立,间接持有美的置业集团全部股权。2013年9月,为独立发展地产业务,何享健将自己持有的美的建业(英属维京群岛)94.55%股权转让给卢德燕,转让后,何享健与卢德燕订立一致行动安排,双方仍为美的建业(英属维京群岛)也即美的置业的实际控制人。

而为此次上市而进行重组时,又在美的建业(英属维京群岛)上搭建美的置业控股,卢德燕通过美的发展、美恒、美域三家公司全资控股美的置业控股。

根据预上市文件,美的置业业务模式主要包括物业开发及销售、物业管理服务以及商业物业投资及管理三个部分。

其住宅市场专注中高端用户市场,除住宅外,在商业、文旅地产方面均有涉及。

美的置业过去三年的业绩增长可谓迅速。2015年至2017年,其合约销售额分别为111亿元、206亿元、507亿元,复合年增长率约113.7%;同期净利润为3.83亿元、9.93亿元和18.93亿元。2018年前三月,已实现合约销售额141亿元。

在2017年中国指数研究院房企销售金额排行榜中,美的置业以510亿的销售金额排行第39名。

截至2018年3月底,美的置业土地储备的建筑面积为3310万平方米。项目覆盖全国34个城市,在珠三角、长三角、长江中游、环渤海、西南区域均有布局。目前,在珠三角区域有39个项目为最多;其次是长三角区域,有29个项目。

3月底之后,美的置业又新竞得八幅地块,总土地面积增加了465188平方米。

尽管业绩不错,排名靠前,但在当下房地产调控趋严的节点,房企IPO并不容易。业内人士分析,中小型房企选择上市,主要是因为融资便利,并且,上市公司的资质也意味着融资渠道的增加。但近年来,A股房企IPO和再融资已关闸,富力、万达等回A仍在无限排队中。“房企A股IPO暂缓是房地产宏观调控的一部分。”中原地产市场分析师卢文曦表示。

而在港股,近年来亦少见房地产公司上市,反而是物业公司上市更容易一些。“尤其是地产红筹上市更难。”香港资本市场人士表示。

力争千亿规模

美的置业高管曾提出2020年力争千亿规模的目标。而据克尔瑞统计,截至2017年,规模千亿的房地产企业共有17家,今年将可能增至30家。

虽然其招股说明书上没有提及千亿目标,但文件显示,公司将致力于成为中国十大房地产开发商之一,目标是覆盖中国50个城市,并成为“房地产开发+产业”的复合型企业。并且,公司计划参与近期政府大力支持的长租公寓项目和进军装配式产业。

美的认为,其在市场中拥有诸多竞争优势,包括受惠于长期建立且深受许可的“美的”品牌及其品牌影响力,通过区域“深耕”策略,累积多元化及低成本土地储备,高效管理架构及高度标准化营运,支援高复制性、快周转的开发模式等。

未来,公司会继续专注房地产开发,并发掘房地产开发价值链上的新战略高增长领域,为实现目标,继续贯彻执行区域“深耕”、策略性拓展投资物业组合、完成一站式智慧家居生活解决方案,以及进军装配式产业与房地产开发业务产生联动。

据文件显示,公司于2018年3月7日取得批准发行人民币45亿元非公开公司债,此外,公司还于3月20日取得批准发行人民币30亿元公司债。

在实现其千亿规模目标和未来发展的道路上,美的置业仍存在许多的风险和不确定因素。

其中,文件提及公司债务问题。美的置业目前维持并继续相当高的债务水平,美的置业未必可产生充足的现金以履行现有及未来的债务责任。

据披露,公司借款总额(包括银行贷款及其他借贷和公司债券)持续增长,2015年为人民币11453百万元,2016年为人民币24359百万元,2017年及2018年前3月为人民币38255百万元以及人民币43579百万元。相应地,2015年净负债率为622.1%、2016年净负债率为624.7%、2017年净负债率为118.9%。

文件表示,公司持有信托融资及其他融资安排,占到借款总额约34.5%。信托融资受中国保监会监控,存在政策变动的不确定因素,倘若变动,将有可能导致公司融资成本增加;公司还因银行借款以及信托融资安排,已经产生并预期将继续产生大量利息开支。

此外,由于涉及文旅、商业地产,投资物业的流动性不足、投资物业的公平值及租金收入的波动也是风险因素之一。

(原标题:美的置业欲赴港上市 资本助力规模扩张千亿可期)

版权说明:我们转载的文章如涉及版权问题,请您与我们联系,我们将在第一时间删除处理,谢谢。

免责声明:本文观点仅代表作者本人,不代表中国上市公司网立场。其原创性以及文中陈述文字和内容未经本站证实,对本文以及其中全部或者部分内容、文字的真实性、完整性、及时性本站不作任何保证或承诺,请读者仅作参考,并请自行核实相关内容。

上一篇:房企发债“中止”而非“终止” 是为更好规范融资

下一篇:没有了

- 劲胜智能:王九全请辞董事长 夏军2018.05.21

- 爱奇艺筹划收购糯米影业股价2018.05.16

- 保险产品需要“工匠精神”2018.05.11

- 食品饮料行业迎创新驱动2018.04.25

- 天海投资75亿收购当当网 无业绩承2018.04.23

- 证监会:严格执行党的宗教工作方针2018.04.19

最新文章

-

国内油价今日或年内

原标题:国内油价今日或年内第七次......

-

文化部:到2020年 公

原标题:文化部:到2020年公共图书......

-

互联网企业大咖解密

原标题:互联网企业大咖解密:“大......

-

中国服务机器人产业

原标题:中国服务机器人产业初露端......

推荐文章

-

国内油价今日或年内

原标题:国内油价今日或年内第七次......

-

文化部:到2020年 公

原标题:文化部:到2020年公共图书......

-

互联网企业大咖解密

原标题:互联网企业大咖解密:“大......

热门文章

-

中国服务机器人产业

原标题:中国服务机器人产业初露端......

-

儿童文学:文学性与市

原标题:儿童文学:文学性与市场性......

-

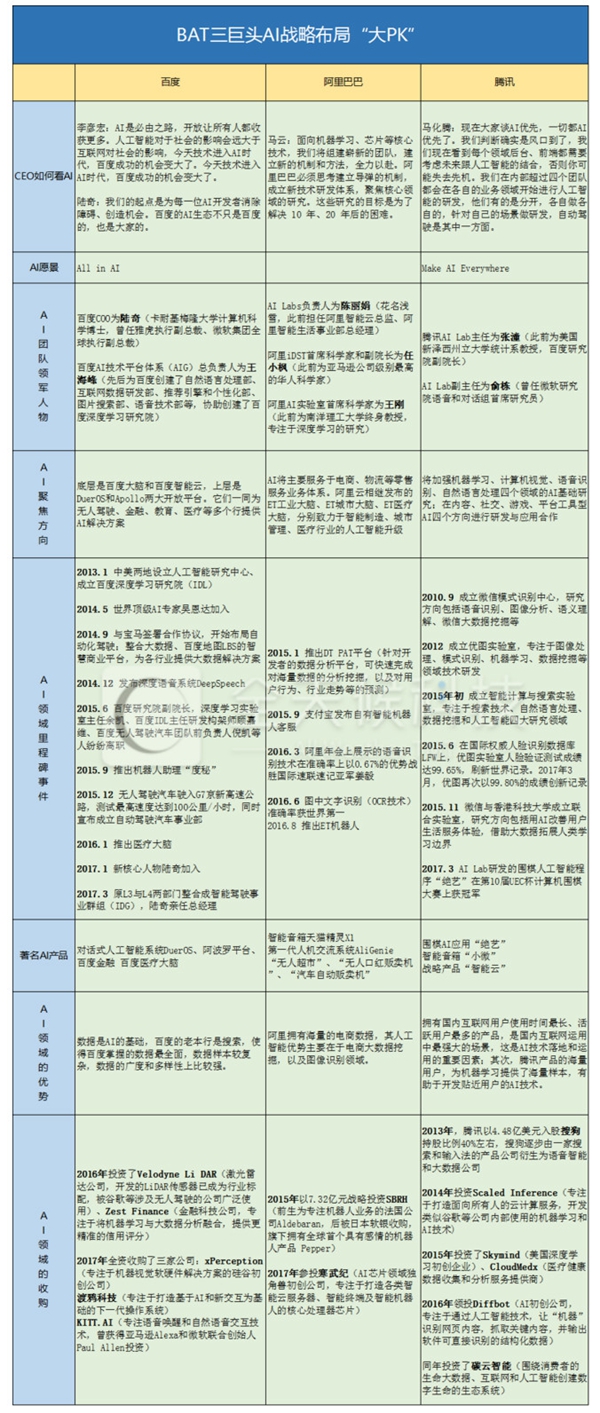

一文看清BAT人工智能

原标题:一文看清BAT人工智能布局......

网友评论