科汇股份IPO基本情况及未来风险

12月17日,山东科汇电力自动化股份有限公司(以下简称“科汇股份”或公司)首发申请上会。公司本次拟公开发行股票不超过2,617万股,且不低于发行后总股本的25%,拟于上交所科创板上市,保荐机构为国海证券。公司本次拟以募集资金投入25,000.00万元,主要用于智能电网故障监测与自动化产品升级项目、现代电气自动化技术研究院建设项目、基于SRD的智慧工厂管理系统产业化项目、营销网络及信息化建设项目、补充流动资金。

一、主营业务

科汇股份致力于电气自动化及工业物联网新技术的研发与产业化,深耕行业20 多年,在电力故障监测、保护控制方面形成了鲜明特征和技术优势,主营业务包括智能电网故障监测与自动化、开关磁阻电机驱动系统等产品的研发、生产和销售,是行业内知名的电力线路故障测试及在线监测专家,是国内外为数不多的能够提供输电线路、配电线路、电力电缆故障监测、检测与定位系列产品的厂家。

公司核心技术曾获国家技术发明二等奖、国家技术发明四等奖、山东省科技进步一等奖等多个重要奖项,智能电网故障监测与自动化产品曾应用于包括国内第一条1000kV输电线路、国内第一条跨海500kV输电线路、国内第一条±800kV 输电线路、国内第一条高海拔±400kV输电线路、国内第一条四端柔性直流输电工程等许多重大项目;公司自主研发的630kW开关磁阻电机驱动系统为国内功率最大的同类产品。

公司主营业务收入的主要构成:

二、财务指标

三、股本结构

四、主要客户、供应商情况

1、前五大客户

2、前五大供应商

五、未来风险

(一)对国家电网、南方电网存在依赖的风险

公司智能电网故障监测与自动化业务的主要客户为国家电网、南方电网两大电网公司下属公司,国家电网和南方电网是我国电网建设投资的最主要力量。报告期内,公司向两大电网公司下属公司的销售额分别为8,024.74万元、7,950.07 万元、10,020.93万元和5,602.87万元,占当期营业收入的比重分别为34.19%、 32.37%、33.58%和43.87%。发行人面临对国家电网、南方电网存在依赖的风险,具体包括:

1、市场波动风险

不同时期电网投资侧重点不同,两大电网公司采购行为存在一定的周期性,如果两大电网公司整体发展战略、投资规划和投资规模发生重大变化,将会对公司未来的盈利能力和成长性产生重大影响。

2、经营业绩存在季节性波动的风险

国家电网、南方电网的设备采购遵守严格的预算管理制度,通常年初制定全年采购计划,二季度陆续开始招标,三、四季度逐步实施投资计划。因此,公司智能电网故障监测与自动化产品在一季度销售收入占全年收入比重最低,二、三季度销售占比逐渐提升,四季度销售收入较为集中。受上半年营业收入占比较低及固定运营成本的影响,公司一季度、上半年净利润占比较低,甚至存在亏损的风险。

3、国家电网、南方电网采购变化对公司经营影响的风险

两大电网公司下属省市级电力公司通过招投标程序决策选取产品供应商,若两大电网公司集中更换相关产品供应商,减少对发行人采购额,则对发行人持续经营能力有不利影响。

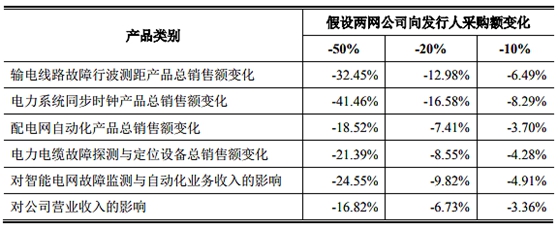

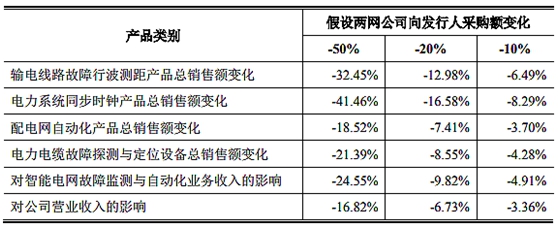

按照2019年的分产品收入结构,假设两网公司向发行人采购相应类别的产品金额分别下降10%、20%和50%,发行人对应类别产品销售总额及营业收入的影响情况测算如下:

(二)技术更新换代的风险

公司产品以电气自动化技术为基础,涉及现代微电子技术、计算机技术、自动控制技术、物联网技术等多个专业领域技术的融合。随着时代进步,大数据、云计算、5G、人工智能等新技术在各行业内加以应用,对包括公司在内的同行业公司都提出了更高要求。

公司国家技术发明四等奖获奖项目“电缆故障测距仪”、国家技术发明二等奖获奖项目“基于行波原理的电力线路在线故障测距技术”的相关技术原理已发展成为行业内较为成熟的通用技术。若公司不能根据市场变化持续创新、开展新技术的研发,或是新技术、新产品开发未达预期,或是由于未能准确把握产品技术和行业应用的发展趋势,将可能导致公司的竞争力减弱,进而对公司生产经营造成不利影响。

电力一、二次设备融合仍在发展过程中,相关标准化的通信协议及规约尚未普及。目前绝大多数融合产品为“一次设备与二次设备的物理搭配组合”,主要便于设备后续管理与维护,不属于替代一次设备或替代二次设备的关系。未来随着市场需求的发展和技术的更新迭代,出现了一二次设备技术完全融合,公司若未能提前预见并及时跟上技术变化,将存在产品被替代的风险。

(三)公司资产规模、业务规模等方面弱于同行业可比上市公司的风险

发行人与同行业可比上市公司在资产规模、业务规模上有一定的差距。如国电南瑞、许继电气、东方电子等同行业上市公司具有较强的资金实力及股东背景,综合实力较强。公司资金规模受限,仅生产电力二次设备,业务拓展能力相对弱于能够同时生产一、二次设备的公司;此外,公司未参与配电网自动化主站市场竞争,仅生产销售配电网自动化终端产品,而同行业可比上市公司多数参与了配电网自动化主站的竞争,且市场份额集中度较高。

(四)公司经营业绩波动的风险

报告期内,公司实现营业收入分别为23,474.77万元、24,559.32万元、29,840.59 万元和12,771.91万元,实现归属于母公司股东的净利润分别为2,724.85万元、 1,776.58万元、4,118.85万元和1,915.39万元。最近三年,公司的销售收入复合增长率为12.75%,增长率较为平稳,净利润存在一定波动。其中2018年度净利润下滑主要受2018年上下半年电网投资波动大、社会电价下滑、公司内部销售体系调整等因素导致公司毛利率较高的智能电网故障监测与自动化收入及占比下降,从而对净利润产生了不利影响。

(五)应收账款余额较大、账龄较长的风险

报告期各期末,公司应收账款账面余额分别为17,173.43万元、17,541.61万元、 18,386.65万元和18,817.41万元,占当期营业收入比例分别为73.16%、71.43%、61.62%和147.33%,公司账龄一年以上的应收账款余额占全部应收账款余额的比例分别为27.18%、32.69%、25.70%及30.40%,应收账款账龄较长。应收账款周转率为1.46次、1.41次、1.66次和0.69次,整体周转率不高。报告期各期末,公司应收账款账面价值分别为14,882.62万元、15,067.97万元、15,929.11万元和 16,190.76万元,占各期末总资产的比重分别为35.72%、34.60%、32.30%和33.55%。

公司应收账款主要由智能电网故障监测与自动化业务产生,与所处行业密切相关,一方面,国家电网、南方电网等下游客户会留取合同金额的一定比例作为质保金;另一方面,公司遵循行业惯例,给予长期合作、信誉良好且在行业内有影响力的客户一定的信用期。随着公司经营规模的持续扩大,应收账款余额仍可能继续保持较高水平。如果公司应收账款持续大幅上升,客户出现财务状况恶化或无法按期付款的情况,或公司外部资金环境趋紧时,公司账龄较长的应收账款余额进一步增加,将会使公司面临较大的运营资金压力,公司将面临应收账款回收难度增大的风险,对公司的生产经营和财务状况产生不利影响。

(六)主营业务毛利率波动的风险

报告期内,公司主营业务毛利率分别为52.20%、46.54%、49.52%和55.77%,存在一定波动,主要受产品结构、行业市场竞争、原材料价格波动等因素影响。从智能电网故障监测与自动化产品来看,原材料市场竞争充分,采购价格较为市场化,而公司下游客户规模大、在交易价格形成过程中处于较为主动地位。因此,若原材料采购价格持续上涨,且公司未能及时地通过提高产品销售价格消化,则毛利率存在下降风险;另一方面,开关磁阻电机驱动系统产品的毛利率相对较低,随着该产品销售规模的扩大,存在拉低公司整体主营业务毛利率的风险。此外,若同行业企业数量增加、市场竞争加剧,行业供求关系可能发生变化,导致行业整体利润率水平产生波动,进而造成公司主营业务毛利率的波动。

(七)原材料价格波动对发行人生产经营影响较大的风险

公司产品的主要原材料为电子元器件、电器及组件、PCB及结构组件、电机组件、机箱机柜等,主要原材料占生产成本的比重较高。报告期内,发行人原材料成本占主营业务成本的比重分别为85.75%、87.24%、88.89%及88.06%,原材料整体占比基本稳定。公司各类别原材料采购价格在年度间呈现一定波动,部分原材料报告期内价格增减变动达到20%以上。假设其他条件不变的情况下,公司主要原材料采购价格对公司利润总额的影响分析如下:

因此,原材料价格波动会对公司生产成本及经营成果产生一定的影响。如果未来原材料价格上涨,发行人将面临主营业务成本上升的风险。

上一篇:康拓医疗IPO基本情况及未来风险

下一篇:明志科技IPO基本情况及未来风险

- 神农集团5月28日于上交所主板上市2021.05.27

- 和辉光电5月28日于上交所科创板上2021.05.27

- 东鹏饮料5月27日于上交所主板上市2021.05.26

- 新能源业务发力 常熟汽饰一季度净2021.05.06

- 盈利水平上升主业成长性较强 园林2021.05.06

- 亿田智能首发年报 经营业绩逆势增2021.04.23

最新文章

-

神农集团5月28日于上

中国上市公司网讯5月27日,云南神......

-

东鹏饮料5月27日于上

中国上市公司网讯5月26日,东鹏饮......

-

皓元医药网上路演交

路演嘉宾介绍:上海皓元医药股份有......

-

皓元医药郑保富网上

尊敬的各位嘉宾、各位投资者朋友......

推荐文章

-

神农集团5月28日于上

中国上市公司网讯5月27日,云南神......

-

东鹏饮料5月27日于上

中国上市公司网讯5月26日,东鹏饮......

-

皓元医药网上路演交

路演嘉宾介绍:上海皓元医药股份有......

热门文章

-

皓元医药网上路演交

路演嘉宾介绍:上海皓元医药股份有......

-

皓元医药郑保富网上

尊敬的各位嘉宾、各位投资者朋友......

-

汇宇制药IPO过会 将

中国上市公司网讯5月26日,四川汇......

网友评论