【IPO分析】狄耐克创业板获批文:应收高企存货激增 产品单价持续下跌

概述

创业板注册制改革之后,主营楼宇对讲机的狄耐克再次披露公司招股说明书,继续向资本市场发起冲击。

近年来,伴随着我国城镇化的加快以及国家政策的大力支持,特别是得益于平安城市和智慧城市的打造和“金盾工程”、“311 工程”、“天网工程”、“雪亮工程”等全国性安防工程的推出,我国安防产业保持快速发展的态势。

然而,作为房地产上游企业,狄耐克目前超过50%的营业收入来自于房地产商及指定工程商。近年来,房地产行业资金面持续紧张,造成公司应收账款的金额不断增加。与此同时,狄耐克存货金额在上述报告期内也不断增加,这就造成了公司狄耐克经营性现金流的持续紧张,2020年第一季度,经营性现金流更是变为负值,公司融资需求较为迫切。

引言

10月15日,深交所官网信息显示,厦门狄耐克智能科技股份有限公司(以下简称:狄耐克科)创业板获批文。

该公司主营楼宇对讲、智能家居等智慧社区安防智能化设备的研发设计、生产制造和销售,是行业中较早开发数字楼宇对讲和智能家居等智慧社区安防设备的厂商之一。

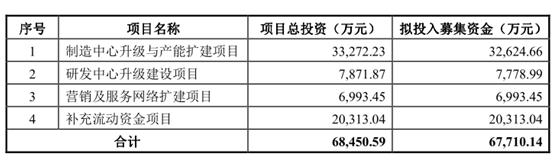

狄耐克控股股东、实际控制人为缪国栋,共持有该公司 43.7% 的股份。本次发行狄耐克拟募集资金约 6.77 亿元,用于制造中心升级与产能扩建项目、研发中心升级建设项目、营销及服务网络扩建项目以及补充流动资金项目。

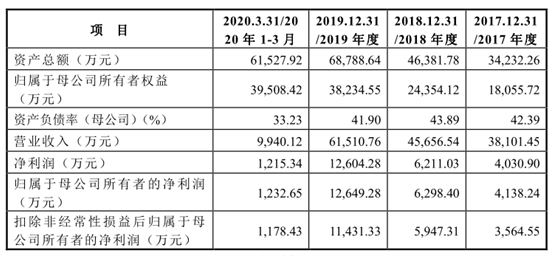

招股说明书数据显示,2017 年-2020 年 1-3 月,狄耐克主营收入分别为 3.81 亿元、4.56 亿元、6.15 亿元和 0.99 亿元,对应的净利润分别为 0.41 亿元、0.63 亿元、1.26 亿元和 0.12 亿元。狄耐克本次发行上市申请适用《深圳证券交易所创业板股票发行上市审核规则》第二十二条第(一)款规定的发行条件:“最近两年净利润均为正,且累计净利润不低于人民币 5,000 万元”。

作为房地产上游企业,狄耐克目前超过50%的营业收入来自于房地产商及指定工程商。2017年-2020年1-3月,公司对房地产商及其指定工程商的销售收入分别为 13,323.97万元、17,992.48 万元、26,255.53 万元和 5,372.53 万元,占公司各期销售收入的比例分别为 34.97%、39.41%、42.68%和 54.05%。

可以看出,狄耐克主营的楼宇对讲、智能家居等产品均与下游房地产行业的发展状况息息相关,下游房地产行业的调控政策以及需求变化会对本行业产生一定的影响。此外,受房地产行业资金面的影响,公司下游客户付款周期较长,造成公司应收账款的金额不断增加。

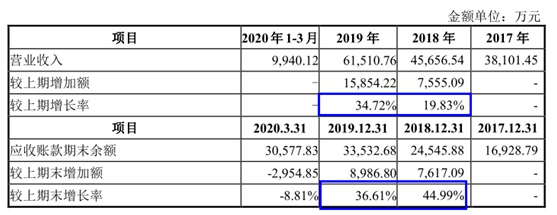

数据显示,上述报告期各期末,狄耐克应收账款余额分别为16,928.79 万元、24,545.88 万元、33,532.68 万元和 30,577.83 万元,2018 年末和2019 年末,公司应收账款余额分别较上年末增长 44.99%和 36.61%,远高于公司同时同期主营业务收入增长率。

此外,狄耐克经营性现金流状况也不乐观。招股书显示,报告期各期,公司经营性现金流量净额分别为 1,798.75 万元、1,690.95 万元、3,743.01 万元和-4,995.27 万元,经营性现金流量净额持续低于当期净利润水平。

狄耐克所在行业分析(主营业务受制于地产行业 智能家居产品市占率有待提升)

狄耐克主营楼宇对讲、智能家居等智慧社区安防智能化设备的研发设计、生产制造和销售,属于安防行业,按照产品的应用领域划分属于社区安防行业。

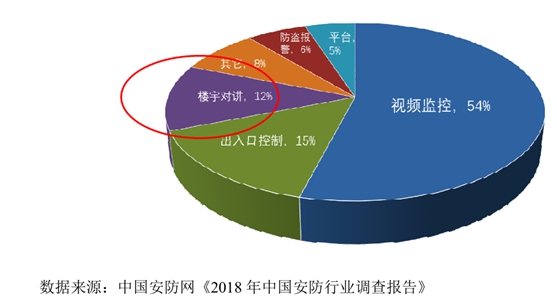

按照产品类别,安防行业可分为视频监控、楼宇对讲、门禁设备、防盗报警、出入口控制与管理、信息安全等细分行业。根据安防行业的发展趋势,安防产品和运营也纷纷使用生物识别、人工智能、大数据、云计算等先进技术,使安防行业走上智能化发展的道路。

根据中国安全防范产品行业协会发布的《中国安全防范行业年鉴》及中国安防行业网的数据,2010-2018 年,我国安防行业总产值从 2,350 亿元增长到 6,600亿元,期间复合增长率达到 13.78%。到 2020 年,我国安防企业总收入预计达到 8,000 亿元左右,年增长率达到 10%以上,实现行业增加值 2,500 亿元。

目前,狄耐克所主营的楼宇对讲、智能家居等产品属于社区安防领域。现代化的社区安防系统主要由楼宇对讲产品、家居防盗报警系统、智能停车场管理系统、视频监控系统、电子巡更系统、门禁系统、传输线缆和社区安防综合管理平台等组成。

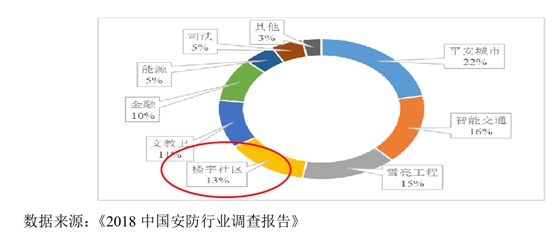

根据中国安防网联合商汤科技共同发布的《2018 中国安防行业调查报告》,楼宇社区安防行业产值占安防行业总产值的比重为 13%,产值大约为 933 亿。

楼宇对讲行业是社区安防行业的重要组成部分。楼宇对讲产品系统是在多层或者高层建筑中实现住户、访客和物业管理中心的相互呼叫、对讲、通话进行互动交流来实现住户和访客安全便捷进入楼道的控制管理系统。

根据中国安防网发布的《2018 年中国安防行业调查报告》,2018 年楼宇对讲和智能家居领域的安防产品产值合计为 273.12 亿元,在安防产品产值中的占比约为 12%。

智能家居是指以住宅为平台,基于物联网技术,由硬件(智能家电、音视频娱乐设备、智能照明与开关面板、安防控制、环境监测等)、软件系统、云计算平台构成的一个家居生态圈,实现用户远程控制设备、设备间互联互通、设备自我学习等功能,并通过收集、分析用户行为数据为用户提供个性化生活服务。

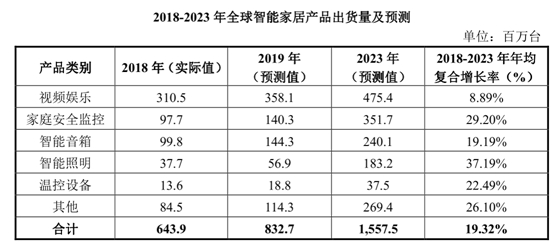

近年来,在人工智能、大数据等技术的发展带动下,智能家居行业已成为了社区安防行业中越来越重要的组成部分。根据前瞻产业研究院发布的《中国智能家居设备行业市场前瞻与投资策略规划报告》及 36 氪研究院的预测数据,2019 年中国智能家居市场规模将增至 1,422亿元,预计到 2023 年,全国智能家居市场规模将突破 5,000 亿元。

可以看出,狄耐克主营的楼宇对讲、智能家居等产品均与下游房地产行业的发展状况息息相关,下游房地产行业的调控政策以及需求变化会对本行业产生一定的影响。若国内经济增长持续下行或国家地方出台限制房地产发展的调控政策,导致房地产行业发生波动,将会对狄耐克的业务经营产生重大不利的影响。

根据中国房地产业协会与中国房地产测评中心等权威机构公布的《中国房地产开发企业 500 强首选供应商及服务商品牌榜单》,2017-2019 年,公司的楼宇对讲产品品牌首选率分别为 17%、17%和 18%,排名分别为第三名、第二名和第一名;2017-2019 年,公司的智能家居产品品牌首选率分别为 6%、4%和 8%,排名分别为第六名、第七名和第七名。

狄耐克主营业务分析(主销产品单价持续下跌,新兴业务尚在亏损之中)

资料显示,狄耐克位于福建厦门,是行业中较早开发数字楼宇对讲和智能家居等智慧社区安防设备的厂商之一。

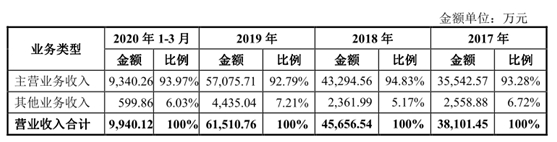

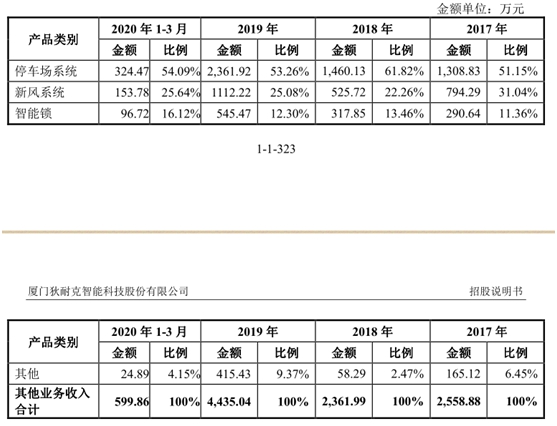

报告期内,公司营业收入由主营业务收入和其他业务收入构成,其中主营业务收入各期占比超过 92% ,停车场系统、新风系统和智能锁等其他业务收入不足 8%。

目前,公司主营收入分为楼宇对讲产品和智能家居产品两大部分。其中,楼宇对讲产品销售是公司最主要的收入来源。报告期各期,公司楼宇对讲产品的销售收入分别 33,954.63 万元、40,178.12 万元、50,981.04 万元和 7,362.82 万元,占主营业务收入的比例分别为 95.53% 、 92.80% 、 89.32% 和 78.83%。

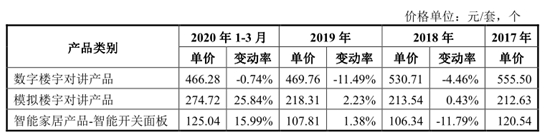

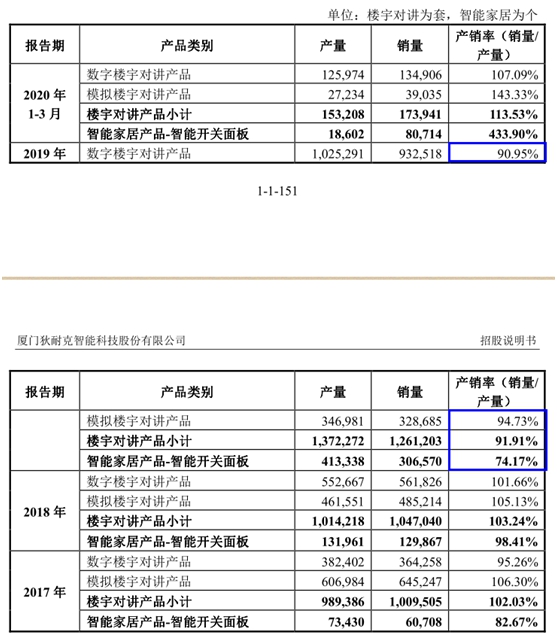

狄耐克楼宇对讲产品又分为数字产品与模拟产品两种。其中,数字对讲产品单价相对较高,也是公司主营业务收入构成及增长最重要的来源。通过上图可以看出,过去三年,狄耐克数字对讲产品收入占比均在55%以上。2018 年和 2019 年,数字楼宇对讲产品销量分别较上一年度增长 54.24% 和 65.98% 。

然而,作为狄耐克的核心的收入来源,数字对讲产品目前正面临单价持续下滑的问题。数据显示,2017 年-2020 年 1-3 月,狄耐克数字对讲产品单价分别为 555.5 元、530.71 元、469.76 元和 466.8 元,连续三个报告期同比下滑。

狄耐克在招股书中披露,公司同数字楼宇对讲产品销售单价的下滑主要有两个原因;第一,由于技术的进步、产品方案的成熟和产品应用规模加大,以及上游芯片和其他原材料价格的下降;第二,近年来,越来越多的房地产商及工程商为降低成本,采取战略集采和直接采购的模式,公司为争取更高市场份额在市场开拓中采取了一定的主动降价措施。

此外,随着市场竞争的激烈及成本的下降,公司智能开关面板销售单价整体也呈下降趋势。 2017 年 -2019 年,公司智能开关面板的销售单价分别为 120.54 元、106.34 元、107.81 元,连续三年出现同比下降。

招股书披露,依托于楼宇对讲产品营销渠道优势,狄耐克也在向智能家居、智能停车、新风系统、智能锁等智慧社区相关产品领域不断拓展,公司停车场系统、新风系统以及智能锁等业务收入在 2019 年达到 4435 万元。

整体看,公司停车场系统、新风系统和智能锁等业务收入占比较小,并且,新风系统、智能锁等新兴业务的子公司如环境智能、物联智慧在最近一年处于亏损状态。狄耐克表示,虽然上述新产品与公司现有的渠道、技术具有一定的关联性,公司具备一定的客户资源优势和丰富的产品线优势,但公司的品牌知名度建设、销售渠道建设等方面与相关领域的竞争对手还存在差距。

按客户类型分类,狄耐克客户共有房地产商及指定工程商、一般工程商、经销商及 ODM 客户等四大类型。其中,房地产商及指定工程商收入占比逐年提高,目前已经超过 50% 的份额。

报告期各期,公司对房地产商及其指定工程商的销售收入分别为 13,323.97 万元、17,992.48 万元、26,255.53 万元和 5,372.53 万元,占公司各期销售收入的比例分别为 34.97%、39.41%、42.68% 和 54.05%。

狄耐克财务分析(应收高企存货激增 产品单价持续下跌)

招股说明书数据显示,2017年-2020年1-3月,狄耐克主营收入分别为 3.81 亿元、4.56 亿元、6.15 亿元和 0.99 亿元,对应的净利润分别为 0.41 亿元、0.63 亿元、1.26 亿元和 0.12 亿元。

目前,狄耐克主要客户为房地产开发商、工程商以及经销商,其最终客户均为房地产开发商。受房地产行业资金面的影响,公司下游客户付款周期较长,造成公司应收账款的金额不断增加。

招股书显示,报告期各期末,狄耐克应收账款余额分别为 16,928.79 万元、24,545.88 万元、33,532.68 万元和 30,577.83 万元,2018 年末和 2019 年末,公司应收账款余额分别较上年末增长 44.99% 和 36.61%,远高于公司同时同期主营业务收入增长率。

此外,截止到2020年 3 月末,公司合同资产余额 1,901.78 万元,系应收客户未到期的质保金。显然,应收账款余额的不断增加,不仅会给公司发展带来较大的资金压力和一定的经营风险,还让公司面临到一定的坏账损失的风险。

对此,狄耐克在招股书坦诚,若国家对房地产企业融资采取更为严厉的限制政策,房地产行业景气度下降,房地产企业的现金流将受到一定影响,可能导致公司应收账款规模将处于高位。

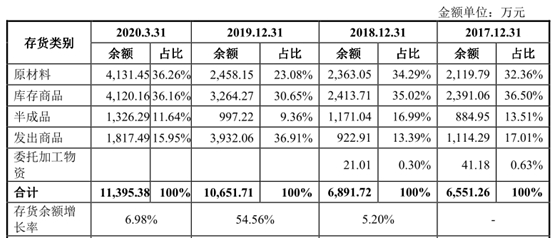

与此同时,狄耐克存货金额在上述报告期内也不断增加。如下图所示,公司存货金额由2017年末的0.65亿元大幅增长至2020年3月末的1.14亿元,2018年、2019年所对应的增长率分别为 5.2% 和 54.56%。

存货与应收账款的不断增加,对公司的流动性资金的占用较大。数据显示,2017 年-2019 年,狄耐克各期末存货和经营性应收项目两项合计增加额各期分别为 6,958.90 万元、11,125.85 万元和 19,471.42 万元。受此影响,公司经营性现金流受到较大的影响。

招股书显示,报告期各期,公司经营性现金流量净额分别为 1,798.75 万元、1,690.95 万元、

3,743.01 万元和-4,995.27 万元,经营性现金流量净额持续低于当期净利润水平。长此以往,狄耐克的营运资金无疑将面临一定的压力,进而对公司生产经营产生一定的不利影响。

狄耐克IPO分析

招股书显示,公司拟公开发行新股 3000 万股,拟投入募集资金 6.77 亿元,用于制造中心升级与产能扩建项目、研发中心升级建设项目、营销及服务网络扩建项目以及补充流动资金项目。

狄耐克表示,本次募投项目建设完成后,将扩大公司产品的生产规模,增强了公司的供应能力,满足市场快速增长的需求。然而,从目前产销数据来看,公司产能问题似乎并非是影响狄耐克发展的主要矛盾。2019 年,公司楼宇对讲产品的产销率为 91.91%,智能家居产品产销率也仅有 74.17%。

此外,狄耐克还对募投项目做出了风险提示,公司称该等项目的实施进度和盈利情况,以及新增固定资产的折旧将对公司未来几年的财务状况和经营成果产生较大的影响。

写在后面的话

目前,狄耐克产品数字对讲产品单价的持续下滑,已经引起了部分投资者的担忧。此外,公司新风系统、智能锁等新兴业务的子公司如环境智能、物联智慧在最近一年也处于亏损状态。

此外,狄耐克在研发领域投入问题也受到一些诟病。2017 年-2019 年,公司研发费用率分别为 6.94%、4.72% 和 3.74%,连续三年下滑。与此同时,公司 IC 芯片等核心部件目前仍需要外购。在行业竞争日趋激烈的情况下,狄耐克若不能在研发领域扎实投入,并获得长期的产品竞争力与核心技术,未来发展无疑将面临的较大的压力与挑战。

上一篇:对赌&质押现状下的腾景科技科创板IPO过会

下一篇:没有了

- 东鹏控股10月19日于深交所中小板2020.10.16

- 帅丰电器10月19日于上交所主板上2020.10.16

- 上海凯鑫10月16日于深交所创业板2020.10.15

- 巴比食品10月12日于上交所主板上2020.10.09

- 第二届中国节水论坛将于10月10日2020.10.09

- 建业股份积极回报股东业绩好于预2020.08.28

最新文章

-

东鹏控股10月19日于

中国上市公司网讯10月16日,广东东......

-

巴比食品10月12日于

中国上市公司网讯10月9日,中饮巴......

-

九号公司网上路演结

网上路演嘉宾介绍:九号有限公司董......

-

【IPO分析】狄耐克创

概述创业板注册制改革之后,主营楼......

推荐文章

-

东鹏控股10月19日于

中国上市公司网讯10月16日,广东东......

-

巴比食品10月12日于

中国上市公司网讯10月9日,中饮巴......

-

九号公司网上路演结

网上路演嘉宾介绍:九号有限公司董......

热门文章

-

九号公司网上路演结

网上路演嘉宾介绍:九号有限公司董......

-

【IPO分析】狄耐克创

概述创业板注册制改革之后,主营楼......

-

对赌&质押现状下的腾

前言:目前,光通信设施已成为数字......

网友评论